Il Fondo Pensione può confrontare l’andamento delle proprie linee di gestione, oltre che con i tradizionali benchmark di mercato, con gli Indici BFF relativi alle medesime tipologie di investimento, al fine di capire come sono posizionate rispetto ai comparti degli altri Fondi Pensione.

Gli Indici BFF si pongono, pertanto, quali utili parametri di riferimento, a beneficio dei Fondi Pensione e della comunità finanziaria.

BFF ha creato gli Indici sui Fondi Pensione Aperti nel 2016 e gli Indici sui Fondi Pensione Negoziali nel 2018. Per realizzare questa seconda famiglia di indici ha dato vita ad una partnership con MondoInstitutional, portale di informazione finanziaria riservato al mondo degli investitori istituzionali.

La presente nota metodologica illustra le modalità di costruzione degli indici sui Fondi Pensione Aperti, nel seguito FPA, elaborati da BFF Bank, e sui Fondi Pensione Negoziali (FPN), elaborati da BFF in collaborazione con MondoInstitutional.

Gli indici BFF sui Fondi Pensione Aperti

I comparti dei FPA, sulla base del criterio di classificazione elaborato da Assogestioni, sono stati suddivisi in 7 classi, in base alla percentuale di azioni e alla duration della componente obbligazionaria, ricavabili dai benchmark adottati dai fondi e dalle politiche di gestione dichiarate nelle note informative. In aggiunta a queste sette classi, ne è stata introdotta una comprensiva di tutte le precedenti, che sintetizza la totalità dei fondi pensione aperti.

Nella tabella di seguito sono elencati gli 8 indici che sono stati costruiti e i criteri utilizzati per suddividere i comparti dei FPA.

| Indici | Criteri |

|---|---|

| Monetari | Azioni = 0%, Duration ≤ 2 |

| Obbligazionari | Azioni = 0%, Duration ≥ 1 |

| Flessibili | 0% ≤ Azioni ≤ 100% |

|

Bilanciati Obbligazionari |

0% ≤ Azioni ≤ 50% |

| Bilanciati |

30% ≤ Azioni ≤ 70% |

| Bilanciati Azionari |

50% ≤ Azioni ≤ 90% |

| Azionari |

Azioni ≥ 70% |

| Generale |

Tutti i FPA |

Gli indici utilizzano il database di Analysis, alimentato con i valori quota resi disponibili dai fondi pensione attraverso i propri siti internet o comunicazioni dirette ad Analysis stessa. I comparti entrano nell’indice sin dal primo mese in cui calcolano il valore quota. L’inserimento nell’indice di attinenza avviene sulla base dei criteri sopra menzionati.

Gli indici BFF-MI sui Fondi Pensione Negoziali

I comparti dei FPN sono stati suddivisi in 6 classi in base alla percentuale di azioni e alla duration della componente obbligazionaria ricavabili dai benchmark adottati dai fondi e dalle politiche di gestione dichiarate nelle note informative. In aggiunta a queste sei classi, ne è stata introdotta una comprensiva di tutte le precedenti, che sintetizza la totalità dei fondi pensione negoziali.

Nella tabella di seguito sono elencati i 7 indici che sono stati costruiti e i criteri utilizzati per suddividere i comparti dei FPN.

| Indici | Criteri |

|---|---|

| Monetari | Azioni = 0%, Duration ≤ 2 |

| Obbligazionari Diversificati | 0% ≤ Azioni ≤ 20% |

|

Bilanciati Obbligazionari |

20% ≤ Azioni ≤ 40% |

| Bilanciati |

40% ≤ Azioni ≤ 55% |

| Bilanciati Azionari |

55% ≤ Azioni ≤ 70% |

| Azionari |

Azioni ≥ 70% |

| Generale |

Tutti i FPA |

Gli indici utilizzano il database di MondoInstitutional, alimentato con i valori quota resi disponibili dai fondi pensione attraverso i propri siti internet o comunicandoli direttamente a MondoInstitutional. I comparti entrano a far parte dell’indice sin dal primo mese in cui calcolano il valore quota: l’inclusione nell’indice di riferimento avviene sulla base dei criteri menzionati sopra.

Controllo di appartenenza

Una volta all’anno e/o ogni qual volta ne sia data notizia dai fondi pensione, viene verificata la congruenza del benchmark e della politica di investimento dichiarata nella nota informativa dei singoli comparti alla classe dell’indice. Ove la variazione sia tale per cui il comparto non rispetti più il criterio di appartenenza a una classe di indice, il comparto stesso sarà spostato nella classe di indice appropriata.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

Disclaimer: Gli indici BFF sui FPA e BFF-MI sui FPN non rientrano nel perimetro della normativa in materia di indici di riferimento (Regolamento UE 2016/1011).

Gli Indici BFF sui Fondi Pensione Aperti sono 10 e si basano su 391 comparti, di cui 174 attivi e 217 estinti, che rappresentano l’intero universo, presente e passato, dei Fondi Pensione Aperti.

| Indici | Comparti attivi al 31/05/2024 | Comparti estinti | Comparti utilizzati |

|---|---|---|---|

| Monetari | 4 | 14 | 18 |

| Obbligazionari | 39 | 70 | 109 |

|

Flessibili |

17 | 8 | 25 |

| Bilanciati Obbligazionari |

40 | 40 | 80 |

| Bilanciati |

31 | 41 | 72 |

| Bilanciati Azionari |

13 | 14 | 27 |

| Azionari |

30 | 30 | 60 |

| Generale |

174 | 217 | 391 |

| Generale Sostenibili | 61 | 2 | 63 |

| Generale ESG Light | 84 | 10 | 94 |

Gli Indici BFF-MI sui Fondi Pensione Negoziali sono 9 e si basano su 153 comparti, di cui 102 attivi e 51 estinti, che rappresentano l’intero universo, presente e passato, dei Fondi Pensione Negoziali.

| Indici | Comparti attivi al 31/05/2024 | Comparti estinti | Comparti utilizzati |

|---|---|---|---|

| Monetari | 3 | 7 | 10 |

| Obbligazionari Diversificati | 37 | 17 | 54 |

|

Bilanciati Obbligazionari |

34 | 13 | 47 |

| Bilanciati |

12 | 9 | 21 |

| Bilanciati Azionari |

11 | 2 | 13 |

| Azionari |

5 | 3 | 8 |

| Generale |

102 | 51 | 153 |

| Generale Sostenibili | 17 | 0 |

17 |

| Generale ESG Light | 61 | 2 | 63 |

Analisi

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Gennaio 2026

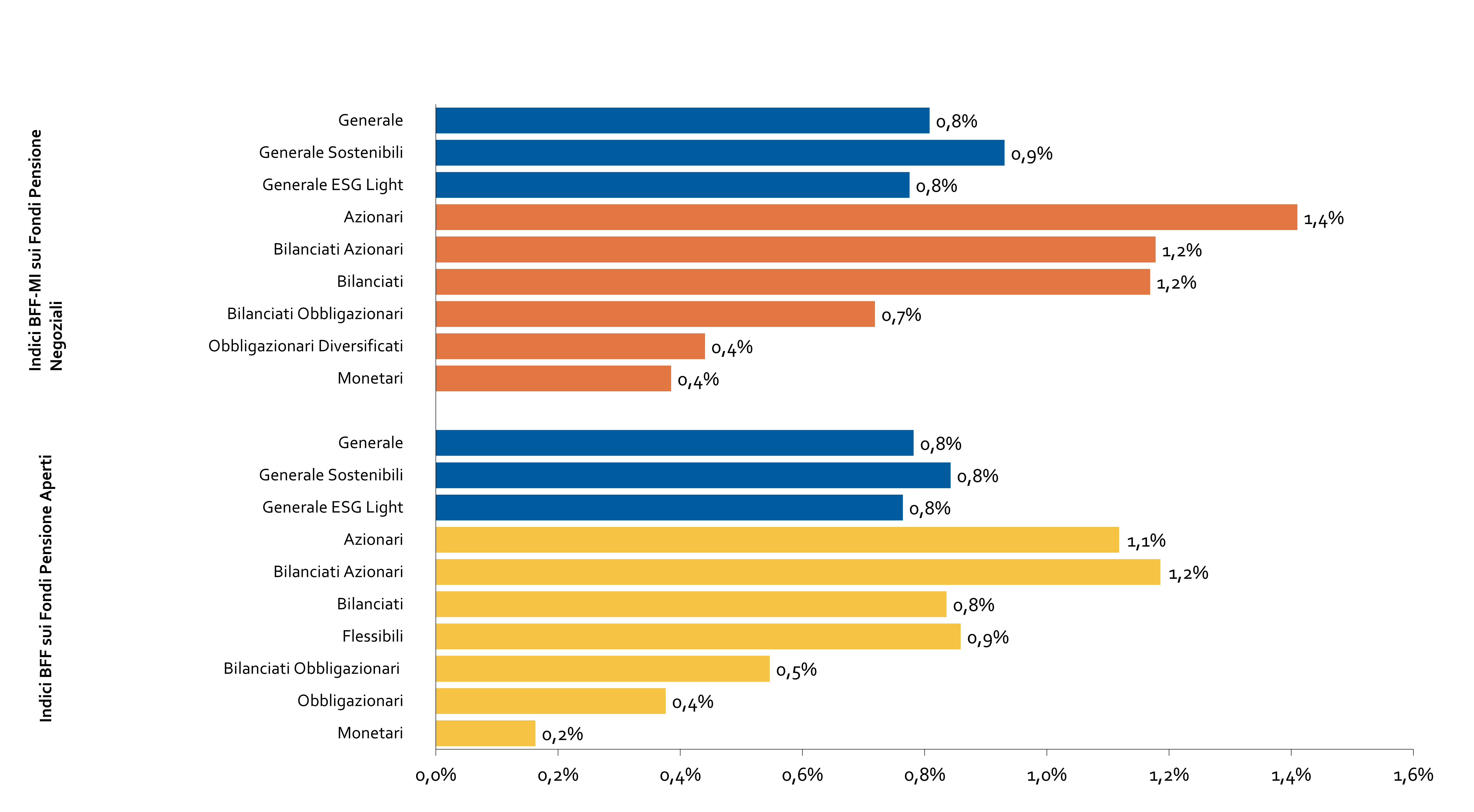

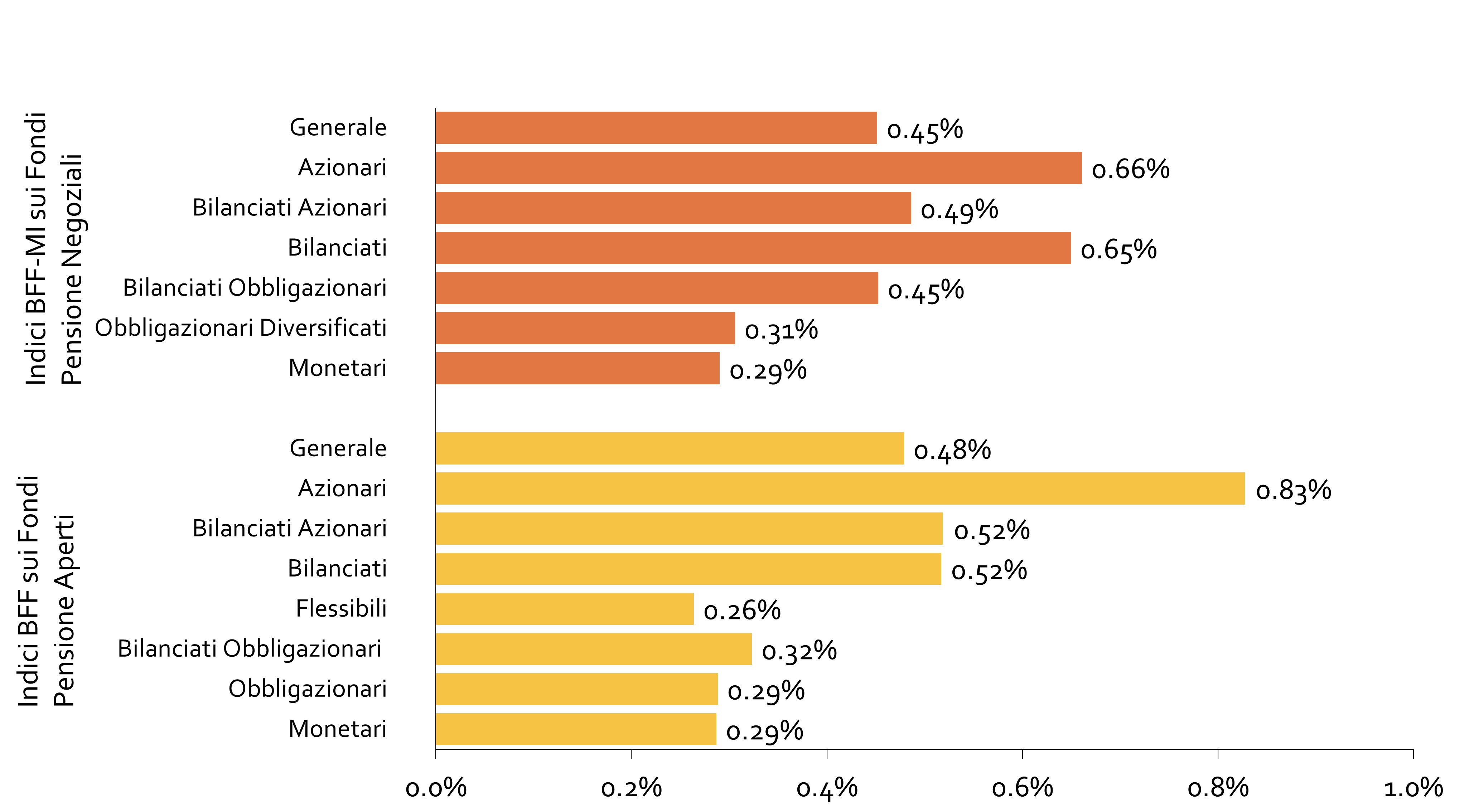

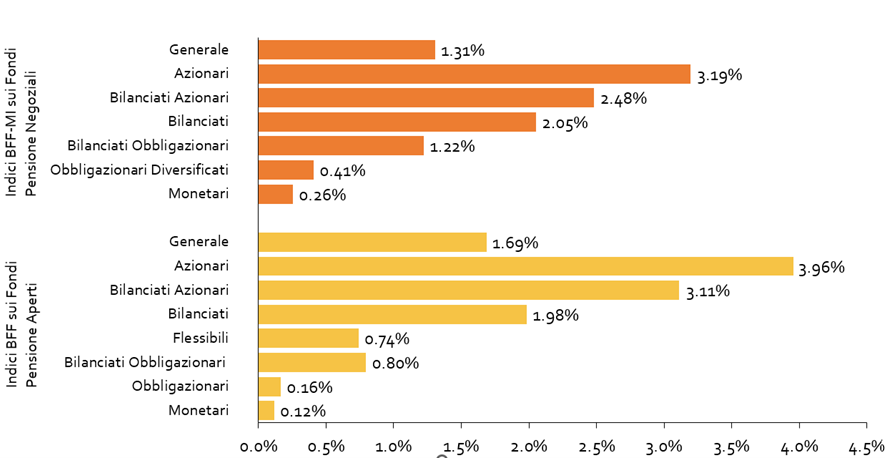

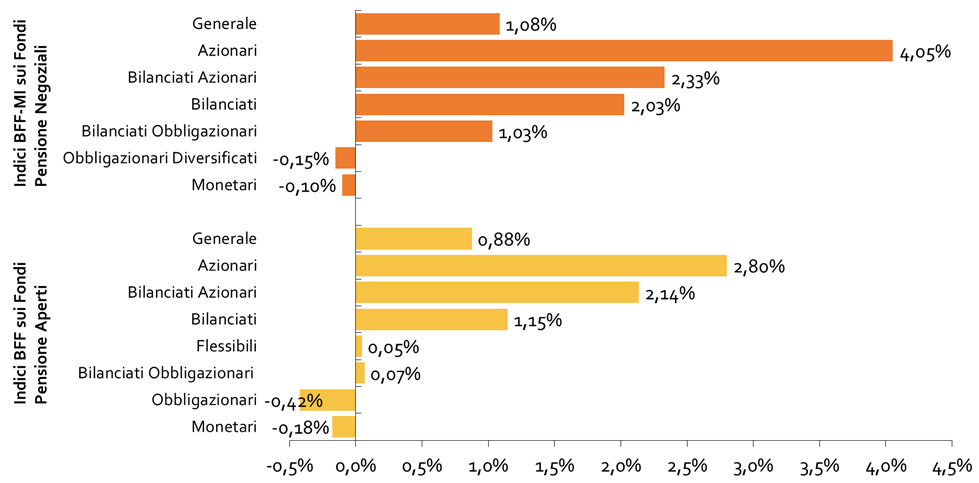

Il 2026 è iniziato in modo positivo per i Fondi Pensione, con guadagni dello 0,8% sia per i Negoziali (FPN) che per gli Aperti (FPA) – in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA – trainati al rialzo dai comparti a maggior contenuto azionario, che hanno tratto vantaggio dalla favorevole evoluzione dello scenario macroeconomico. In particolare, si sono distinti i comparti ex art. 8, con le performance degli Indici Generali Sostenibili superiori a quelle degli Indici Generali.

LE PERFORMANCE DI GENNAIO 2026

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali del 2025

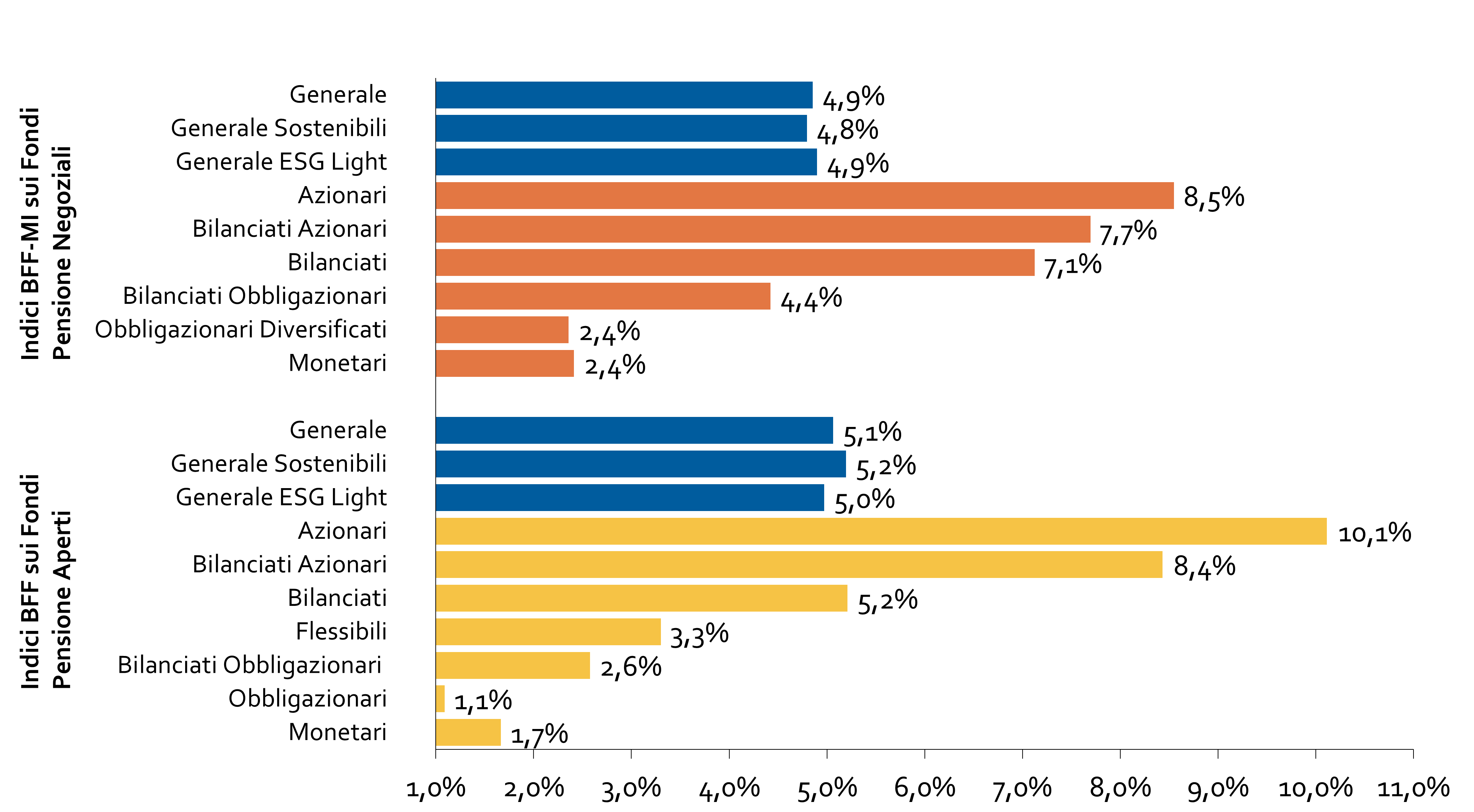

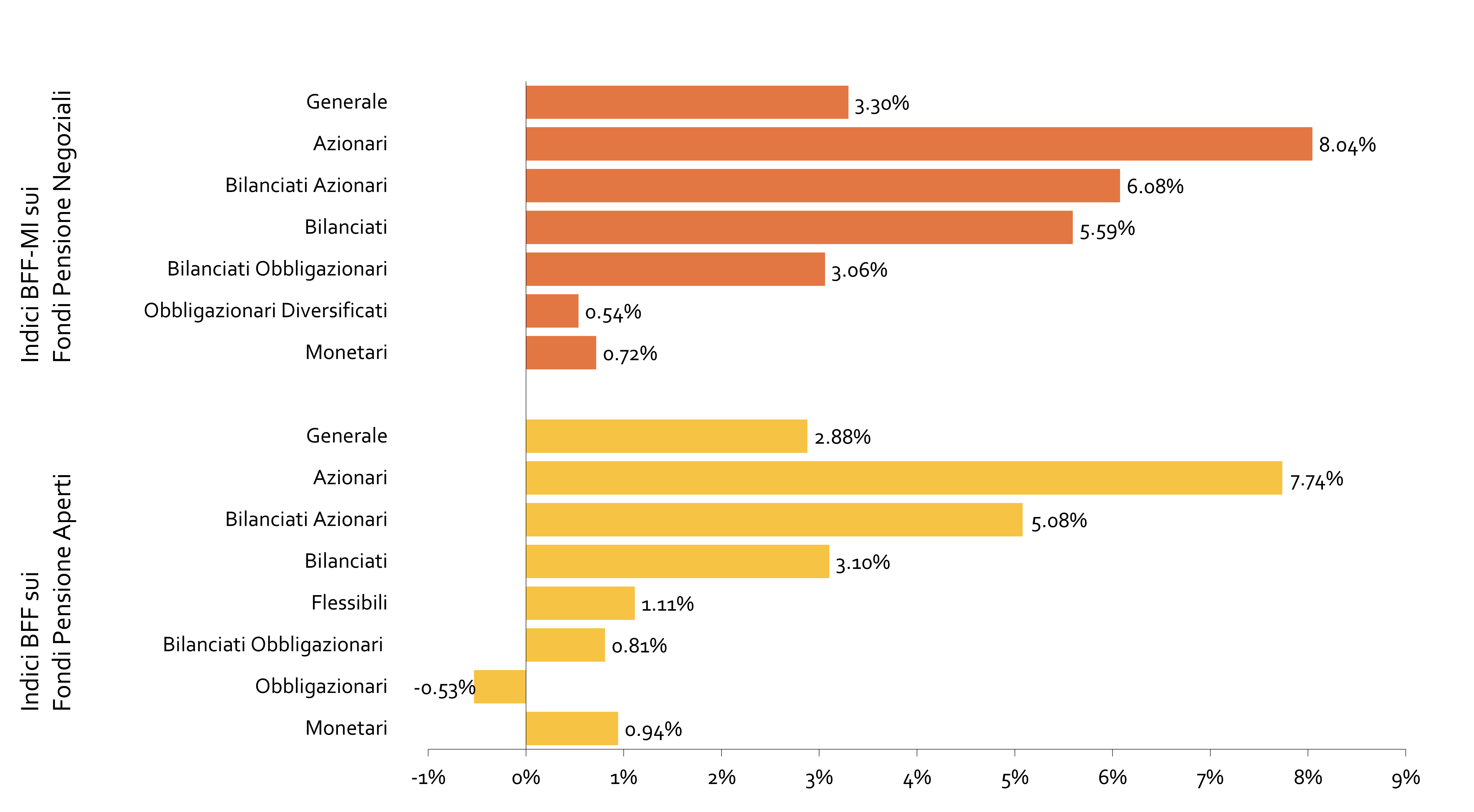

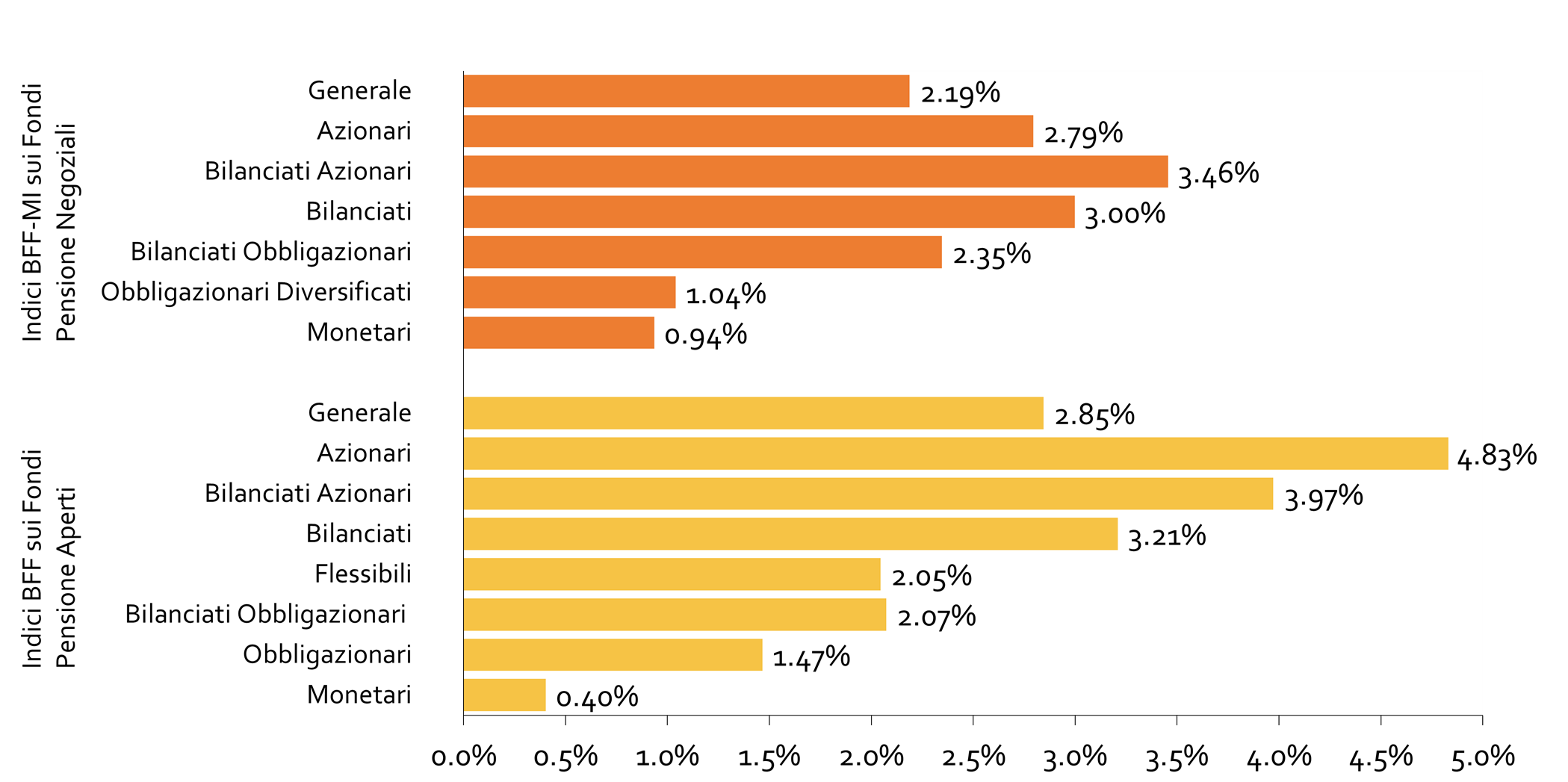

Nel 2025 i Fondi Pensione hanno messo a segno delle performance sostenute: i Negoziali (FPN) si sono apprezzati del 4,9% e gli Aperti (FPA) del 5,1% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA). Per il terzo anno consecutivo i guadagni sono stati trainati dai comparti Azionari, con rialzi del 10,1% per i FPA e dell’8,5% per i FPN. A dicembre, all’andamento positivo delle linee azionarie (+0,2% i FPN e +0,8% i FPA) si è contrapposta la flessione dei comparti Obbligazionari (-0,1% i FPN e -0,3% i FPA), determinando complessivamente un lieve calo dei FPN (-0,1%) e un leggero aumento dei FPA (+0,2%).

LE PERFORMANCE DEL 2025

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Novembre 2025

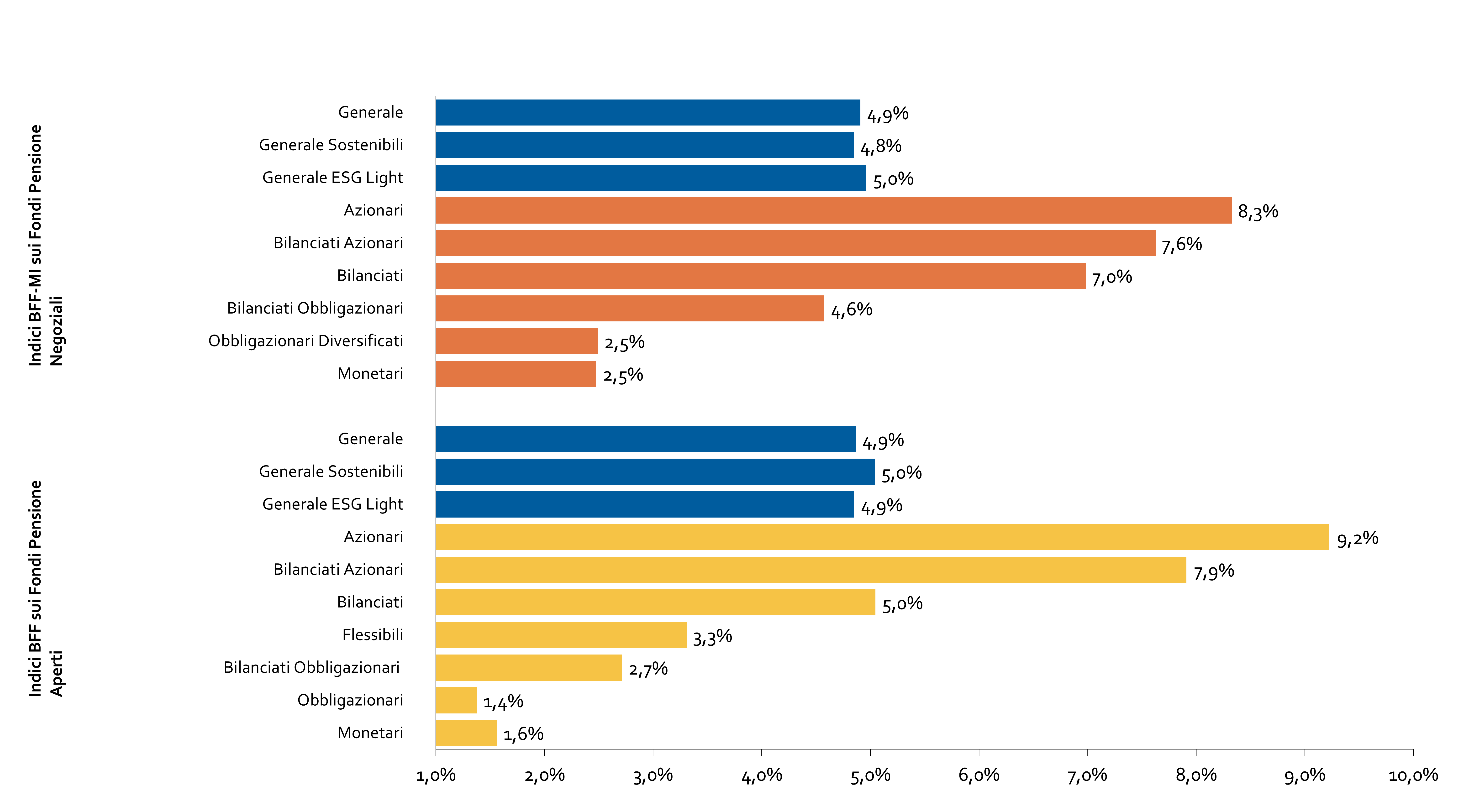

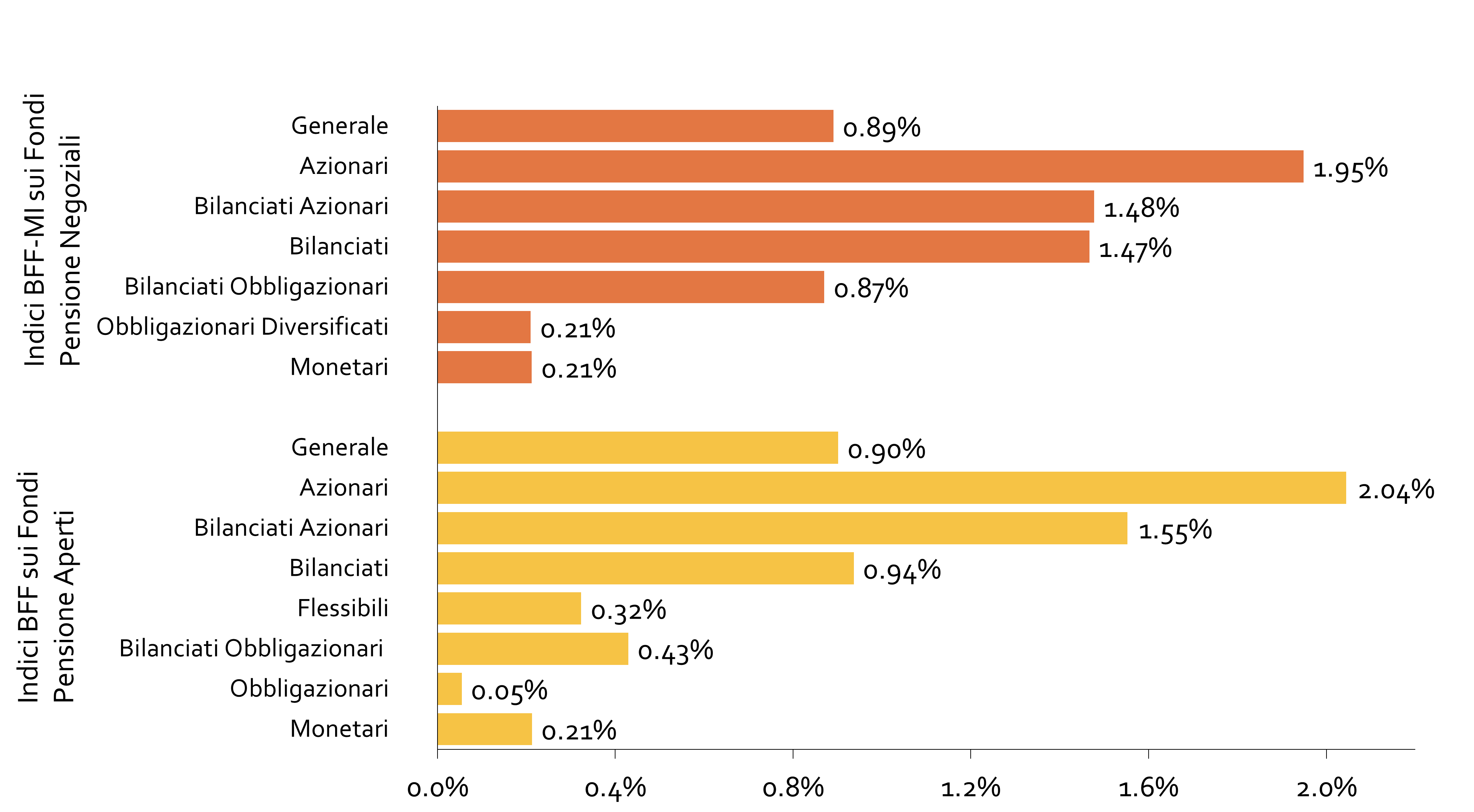

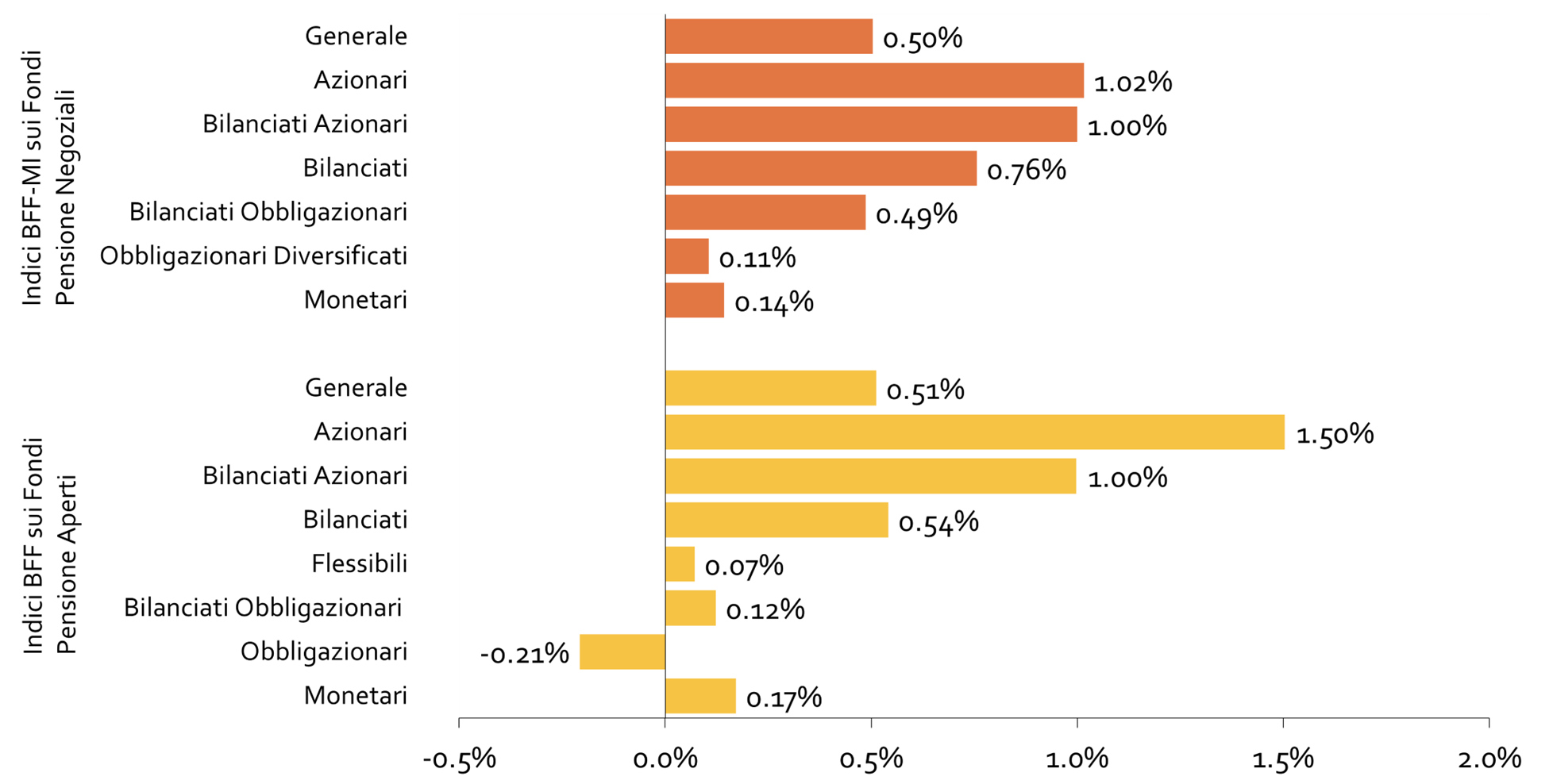

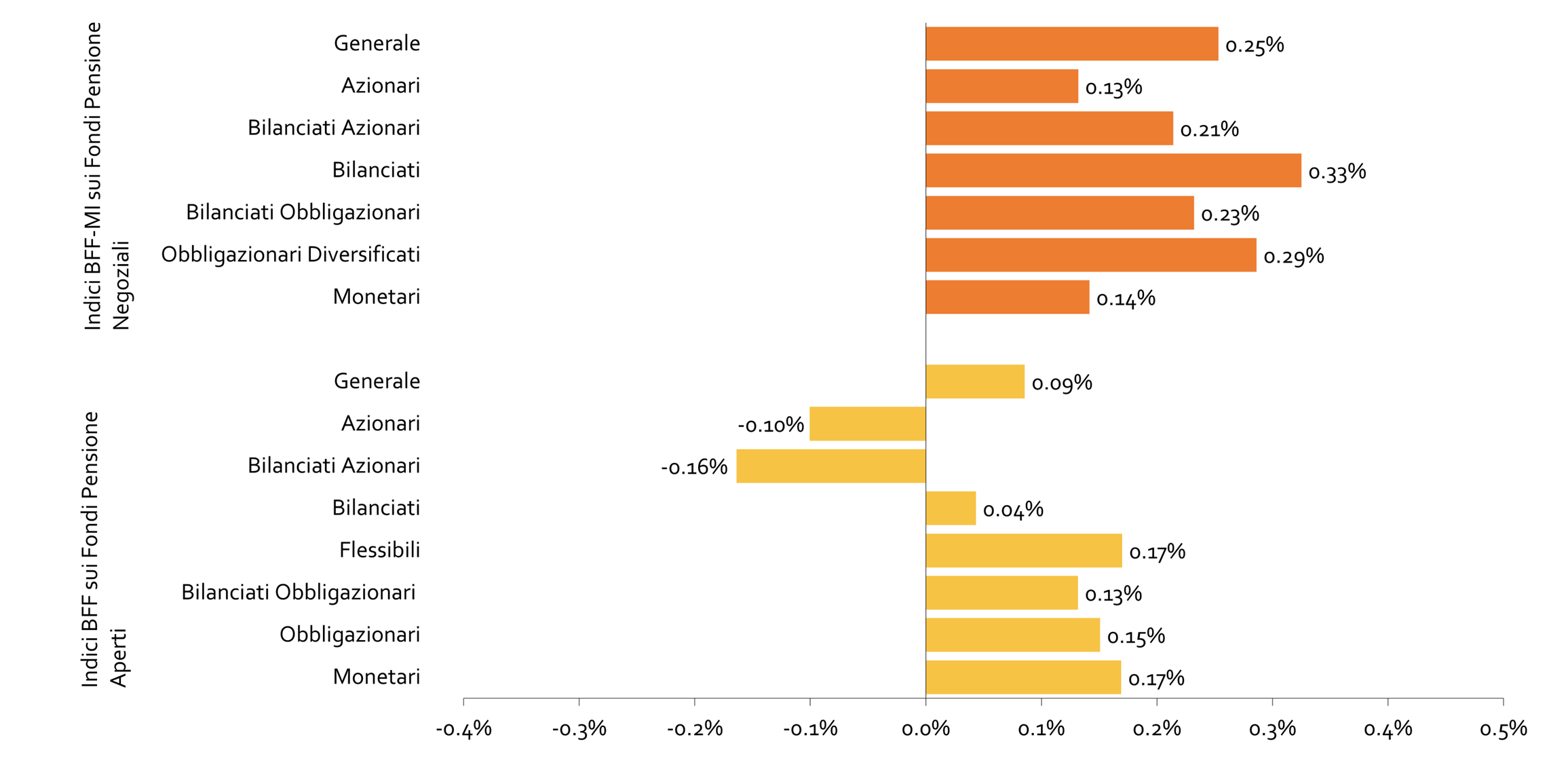

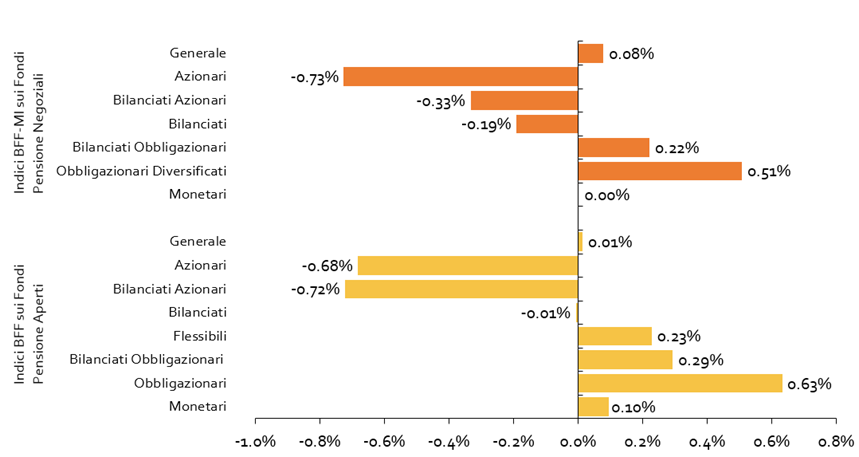

In un mese in cui numerosi dati americani sono stati rinviati a causa dello shutdown, i Fondi Pensione sono rimasti sostanzialmente stabili. A novembre, infatti, i Negoziali (FPN) si sono apprezzati dello 0,03% e gli Aperti (FPA) hanno perso lo 0,04% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA), con i guadagni più consistenti limitati ad un modesto 0,1%, realizzato dai comparti Monetari. Dall’inizio dell’anno, il rendimento dei Fondi Pensione è quindi rimasto al 4,9% sia per i Negoziali che per gli Aperti, con i guadagni maggiori ottenuti dai comparti Azionari (+8,3% i FPN e +9,2% i FPA) e Bilanciati Azionari (+7,6% i FPN e +7,9% i FPA).

LE PERFORMANCE DI NOVEMBRE 2025

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Ottobre 2025

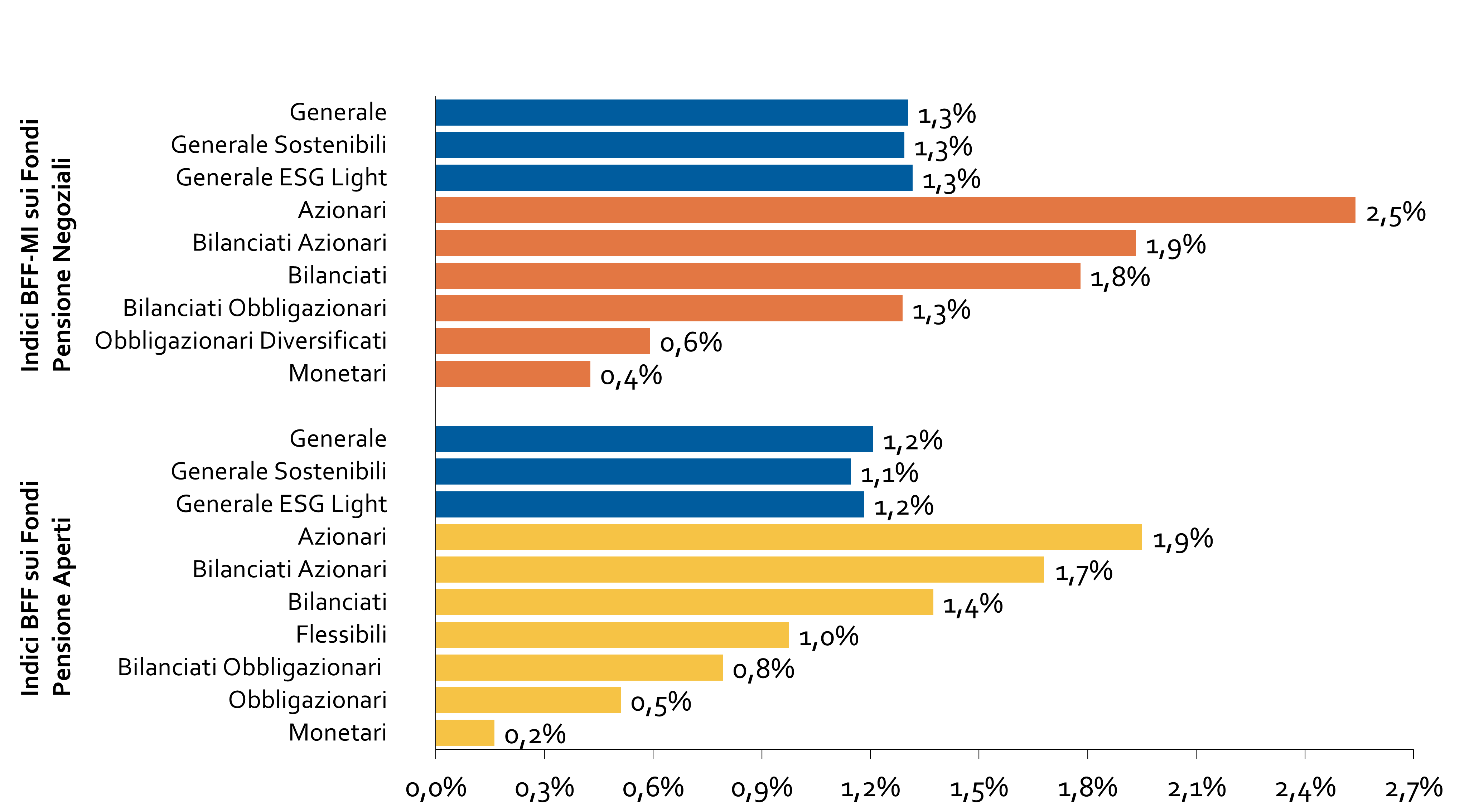

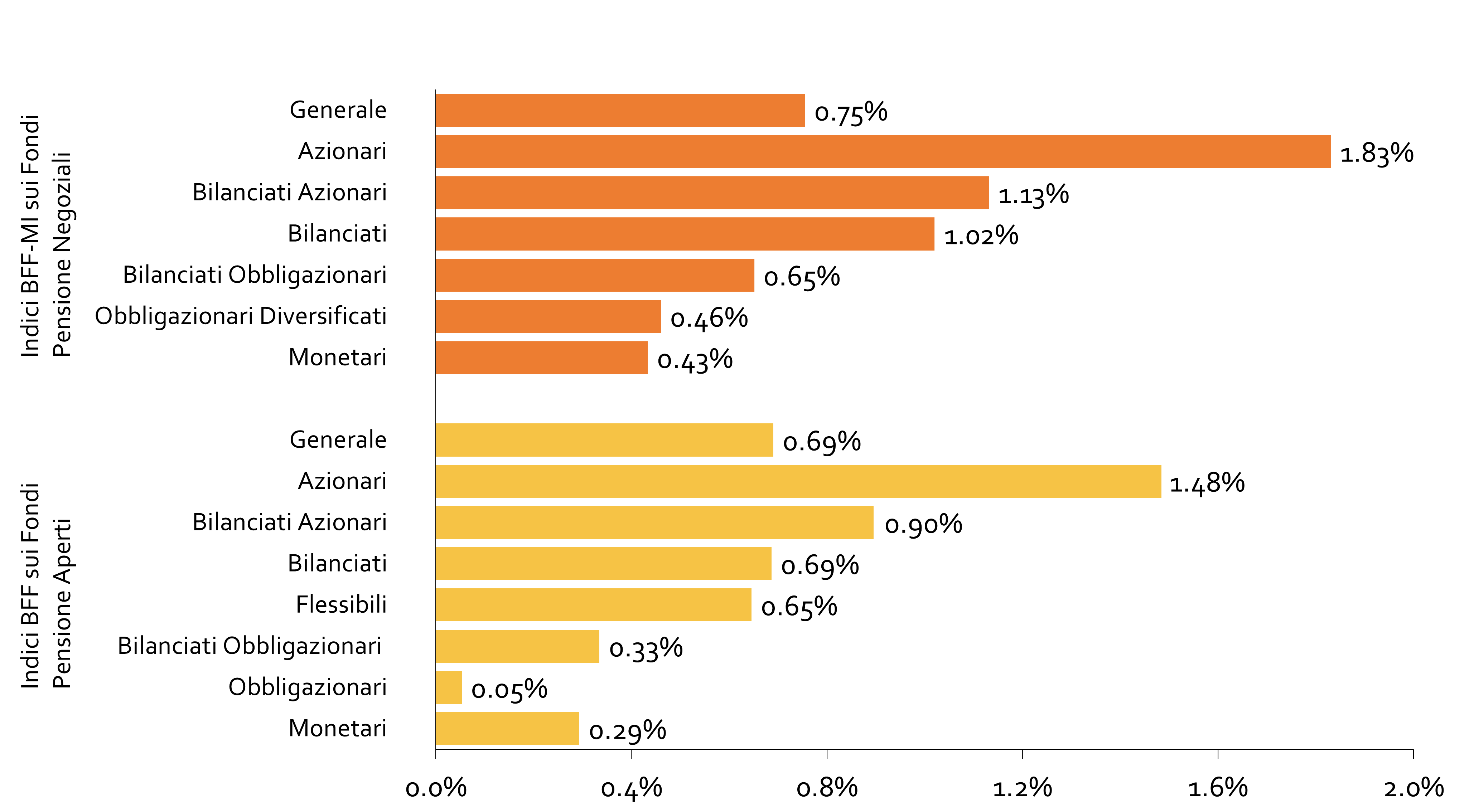

Il quarto trimestre è iniziato bene per i Fondi Pensione, che hanno potuto trarre vantaggio dall’andamento positivo sia dei mercati azionari che di quelli obbligazionari, grazie all’aspettativa per politiche monetarie più espansive e, in particolare, dell’avvio di un ciclo di tagli dei tassi da parte della Federal Reserve. I Negoziali (FPN) si sono apprezzati dell’1,3% e gli Aperti (FPA) dell’1,2% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA), trainati dai cospicui guadagni messi a segno dalle linee Azionarie (+2,5% i FPN e +1,9% i FPA) e Bilanciate Azionarie (+1,9% i FPN e +1,7% i FPA).

LE PERFORMANCE DI OTTOBRE 2025

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

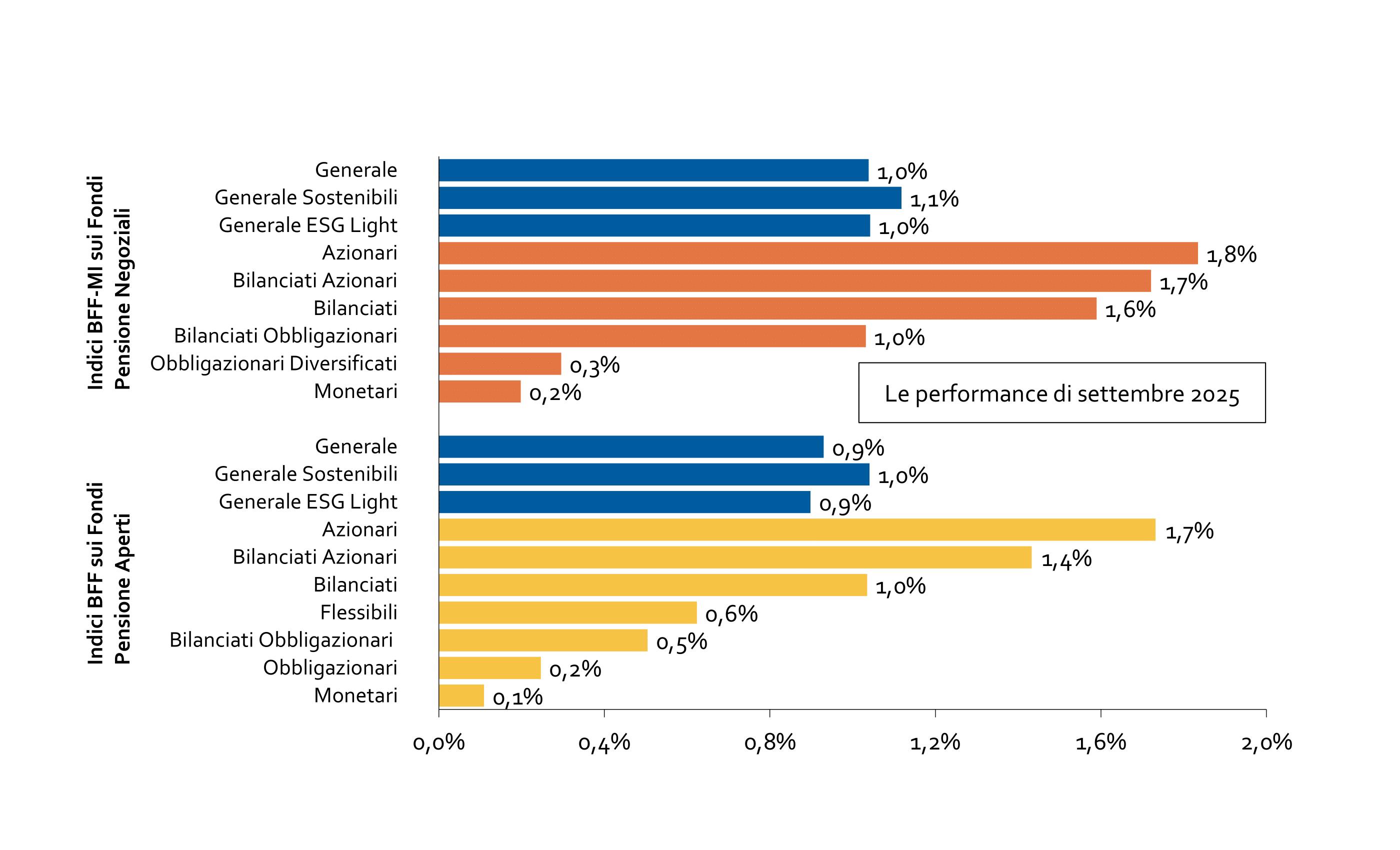

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Settembre 2025

La condotta più espansiva della Federal Reserve ha dato impulso ai Fondi Pensione a settembre, spingendo in deciso rialzo i comparti a maggior contenuto azionario. I Negoziali (FPN) si sono apprezzati dell’1,0% e gli Aperti (FPA) dello 0,9% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA), trainati dalle performance decisamente positive delle linee Azionarie (+1,8% i FPN e +1,7% i FPA) e Bilanciate Azionarie (+1,7% i FPN e +1,4% i FPA). I comparti obbligazionari, invece, nonostante il buon andamento dei Treasury, sono stati frenati dalle numerose dichiarazioni di esponenti della BCE a prevalente orientamento restrittivo, che hanno causato la salita dei rendimenti sulla parte breve e media delle curve europee.

LE PERFORMANCE DI SETTEMBRE 2025

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

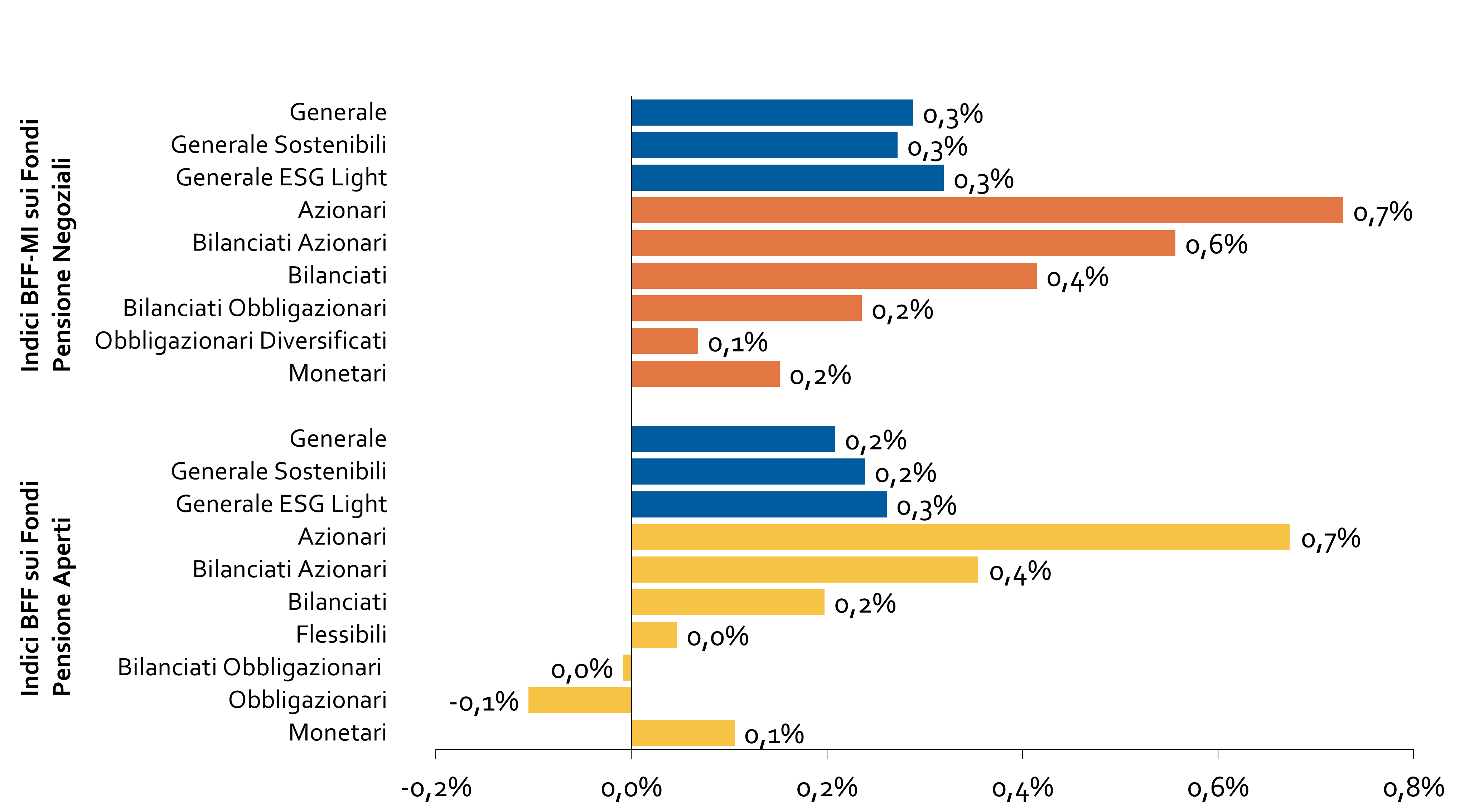

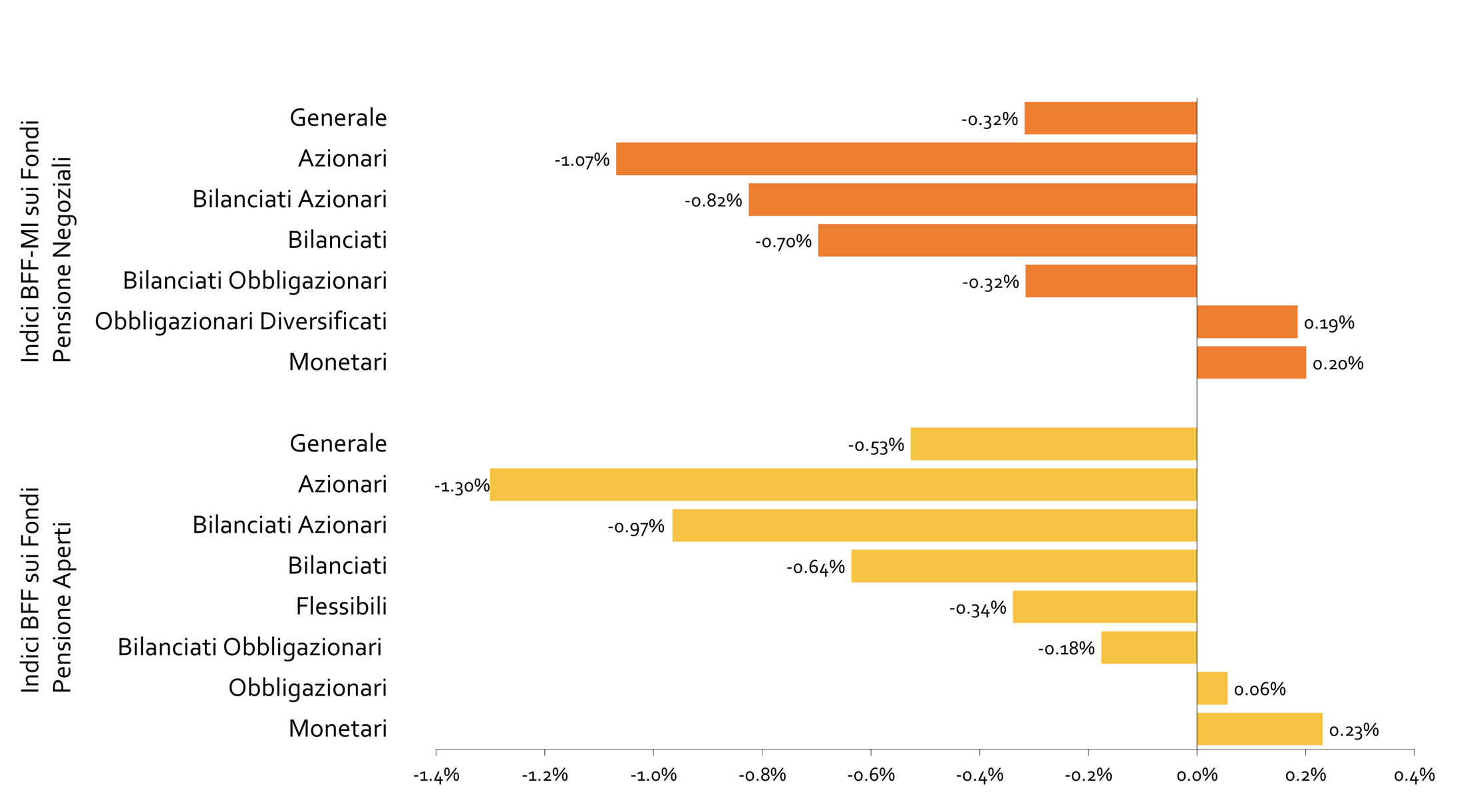

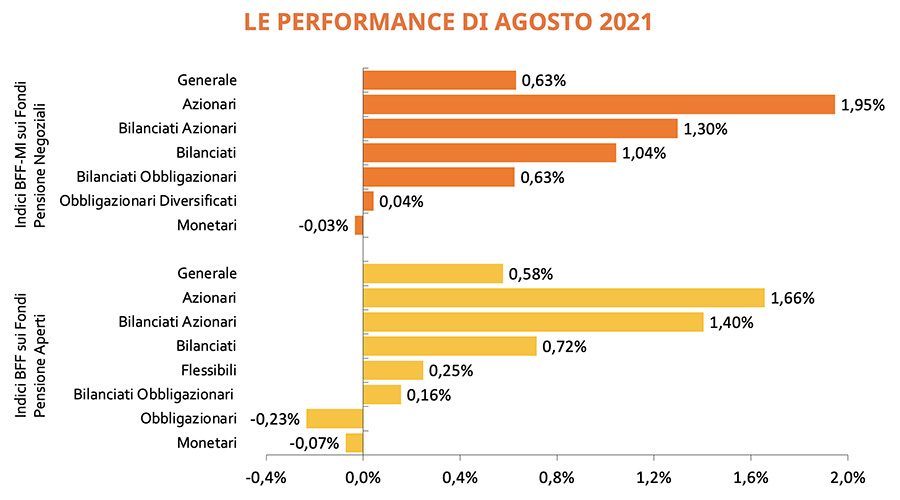

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Agosto 2025

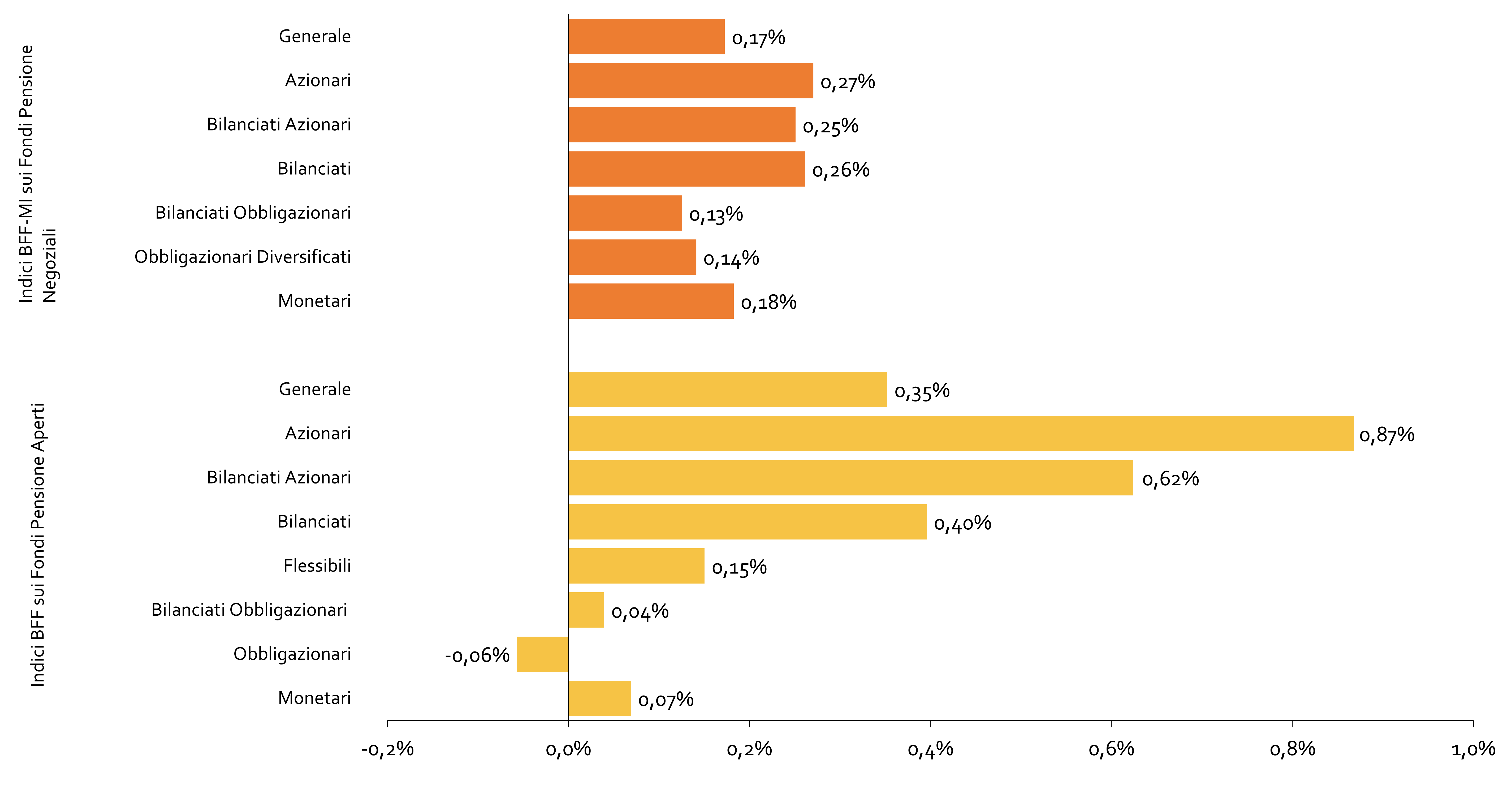

L’andamento positivo dei Fondi Pensione ad agosto è proseguito, grazie all’atteggiamento più accomodante della Federal Reserve: i Negoziali (FPN) si sono apprezzati dello 0,3% e gli Aperti (FPA) dello 0,2% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA), trainati al rialzo dai comparti Azionari (che hanno guadagnato lo 0,7% in entrambi i casi). Le Borse sono infatti nuovamente salite al seguito di Wall Street, dopo che il Governatore della Fed Powell ha aperto ad una riduzione dei tassi ufficiali a settembre. Le linee obbligazionarie hanno invece dovuto fare i conti con il divergente comportamento dei bond, in calo in Europa e in salita negli USA.

LE PERFORMANCE DI AGOSTO 2025

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

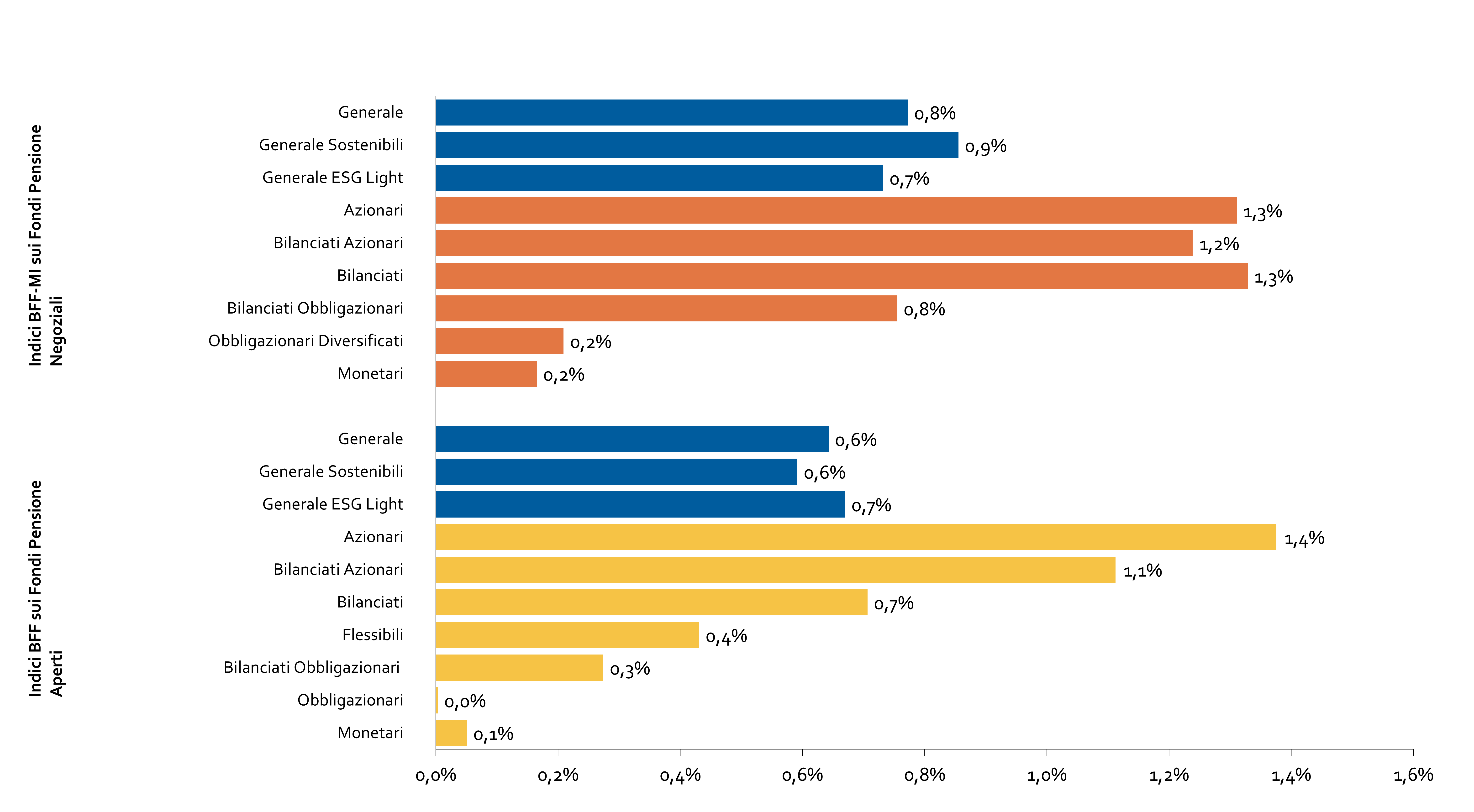

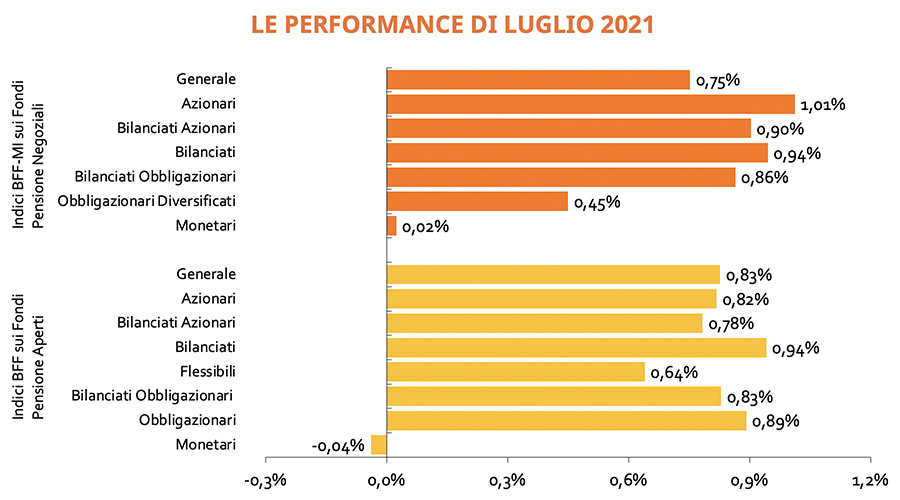

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Luglio 2025

A luglio i dati superiori alle attese sulla crescita economica statunitense hanno causato la salita dei rendimenti obbligazionari, il rialzo delle Borse – con Wall Street che ha toccato nuovi massimi storici –, l’aspettativa per una Federal Reserve meno accomodante e il rafforzamento del dollaro contro tutte le principali divise. In questo scenario, i Fondi Pensione Negoziali (FPN) hanno guadagnato l0 0,8% e gli Aperti (FPA) lo 0,6% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA), con i primi trainati al rialzo dai comparti Bilanciati (+1,3%) e Azionari (+1,3%) e i secondi dagli Azionari (+1,4%).

LE PERFORMANCE DI LUGLIO 2025

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Giugno 2025

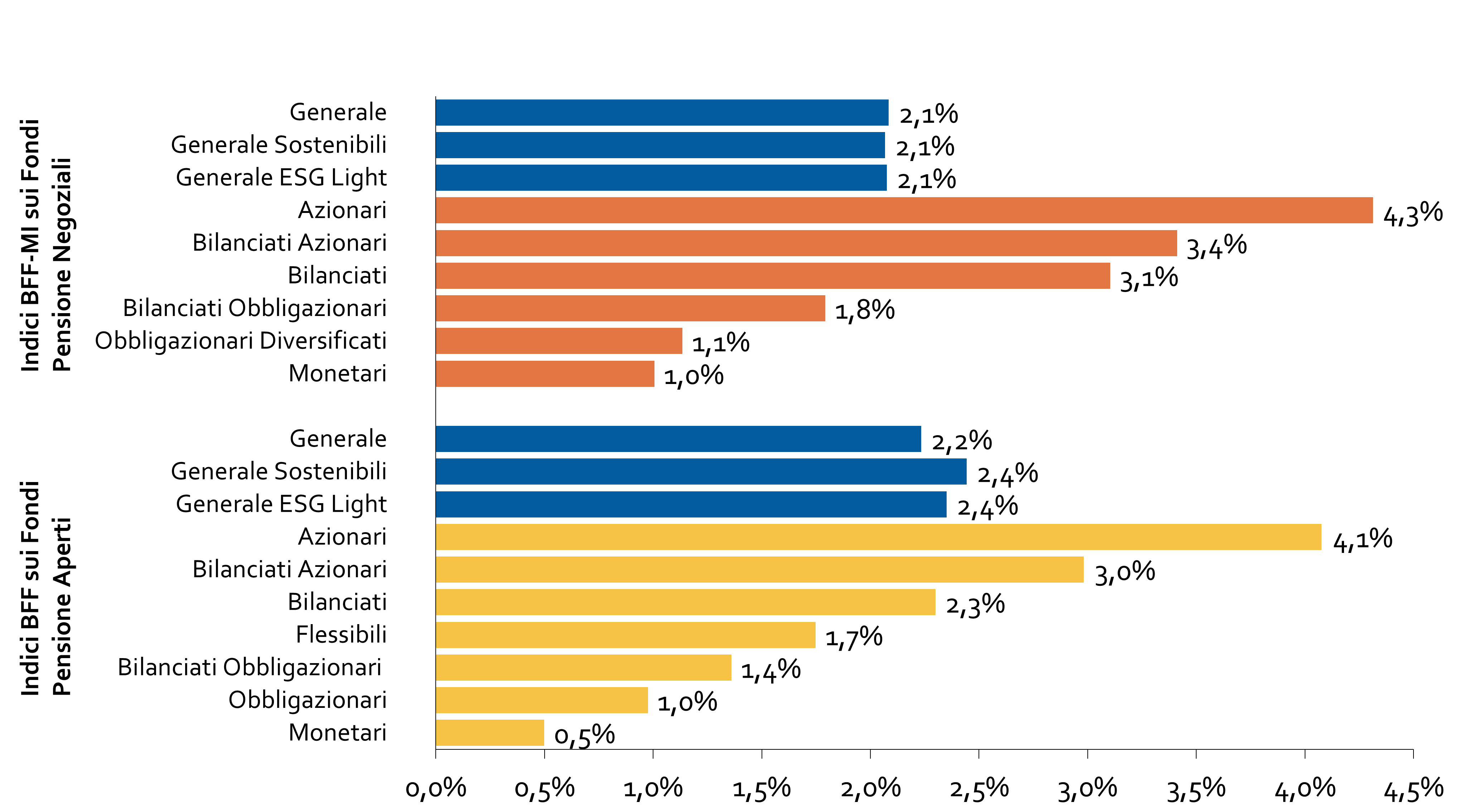

Nel secondo trimestre i Fondi Pensione hanno ampiamente recuperato le perdite che avevano messo a segno nei primi tre mesi dell’anno. I Fondi Pensione Negoziali (FPN) hanno guadagnato il 2,1% e gli Aperti (FPA) il 2,2% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA), trainati al rialzo dai comparti Azionari (+4,3% i FPN e +4,1% i FPA) e Bilanciati Azionari (+3,4% i FPN e +3,0% i FPA). Le linee Sostenibili (ex art. 8) e ESG Light (ex art. 6) hanno sovraperformato tra gli Aperti (con i relativi Indici Generali cresciuti del 2,4% e del 2,35%), mentre hanno prodotto risultati in linea (+2,1%) fra i Negoziali.

LE PERFORMANCE DI GIUGNO 2025

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Maggio 2025

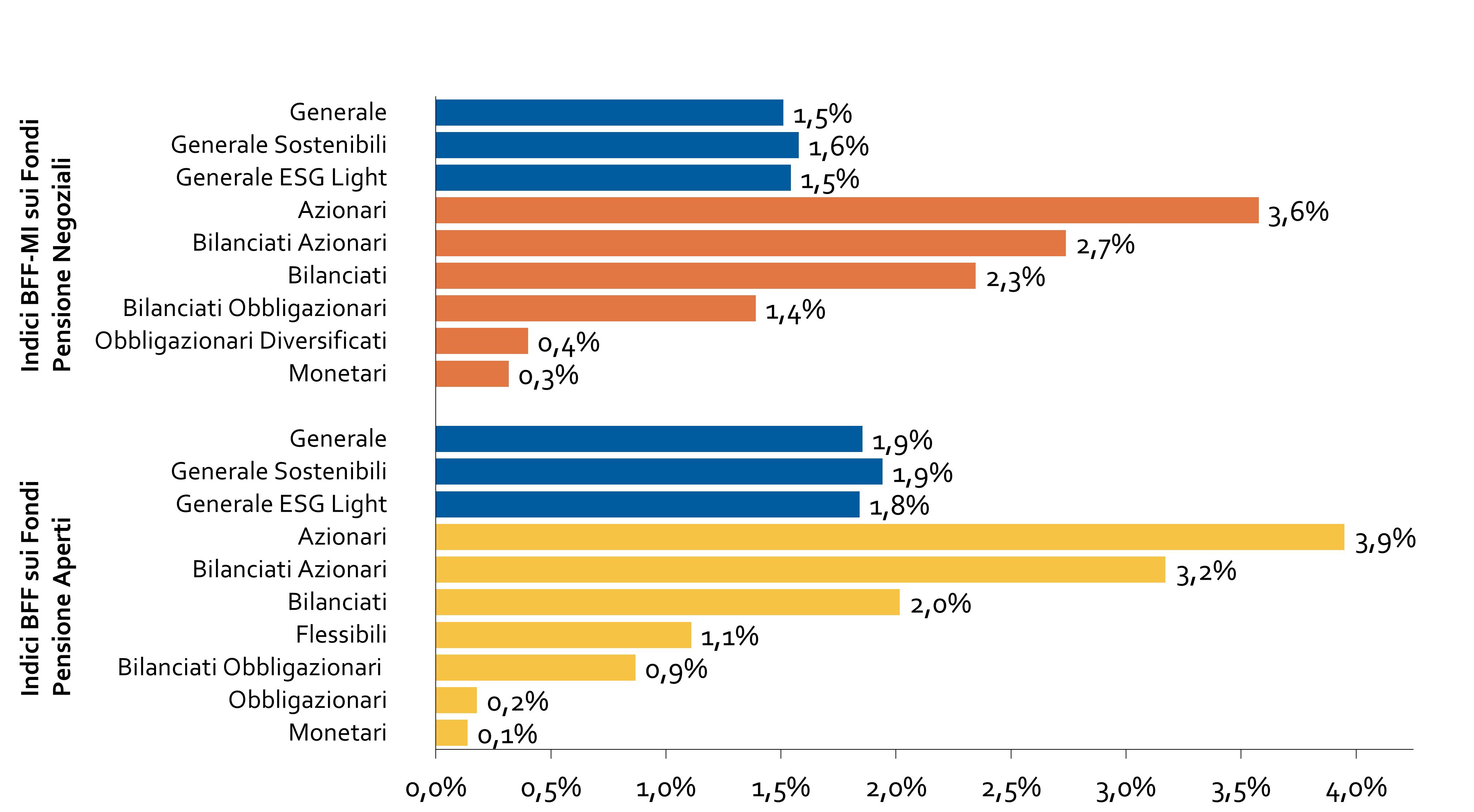

A maggio, la riduzione delle tensioni commerciali tra Stati Uniti e Cina, con la decisione di abbassare gran parte dei dazi USA al 10% e quelli cinesi al 30%, ha premiato i comparti azionari (+3,6% i Negoziali, +3,9% gli Aperti), trainando al rialzo i Fondi Pensione. Complessivamente, nel mese i Negoziali hanno guadagnato l’1,5% e gli Aperti l’1,9% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA). Nel lungo termine, ovvero ampliando l’orizzonte dell’analisi agli ultimi quindici anni, la performance media annua è stata del 3,3% per i Negoziali e del 2,7% per gli Aperti, in entrambi i casi con i guadagni maggiori ottenuti dalle linee azionarie (+6,4% i FPN e +5,5% i FPA).

LE PERFORMANCE DI MAGGIO 2025

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Aprile 2025

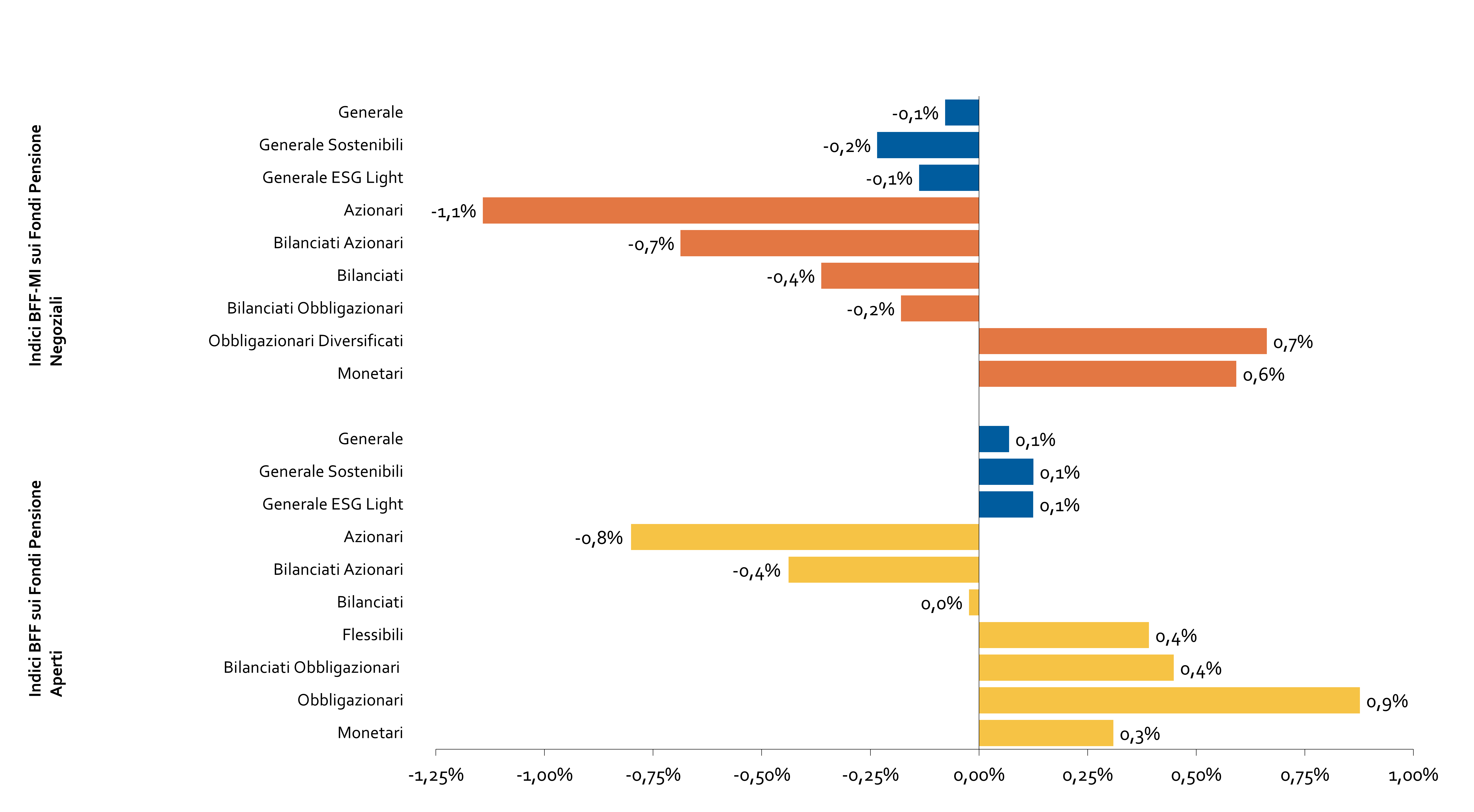

Ad aprile, le preoccupazioni per un rallentamento dell'economia mondiale generate dall'annuncio del Presidente Trump di un utilizzo massiccio dei dazi hanno premiato i comparti obbligazionari (+0,7% i Negoziali, +0,9% gli Aperti) e penalizzato quelli azionari (-1,1% i Negoziali, -0,8% gli Aperti). Complessivamente, i Fondi Pensione Negoziali (FPN) hanno perso lo 0,1% e gli Aperti (FPA) hanno guadagnato lo 0,1% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA), con i primi penalizzati rispetto ai secondi dalla loro maggior esposizione alle attività finanziarie statunitensi.

LE PERFORMANCE DI APRILE

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

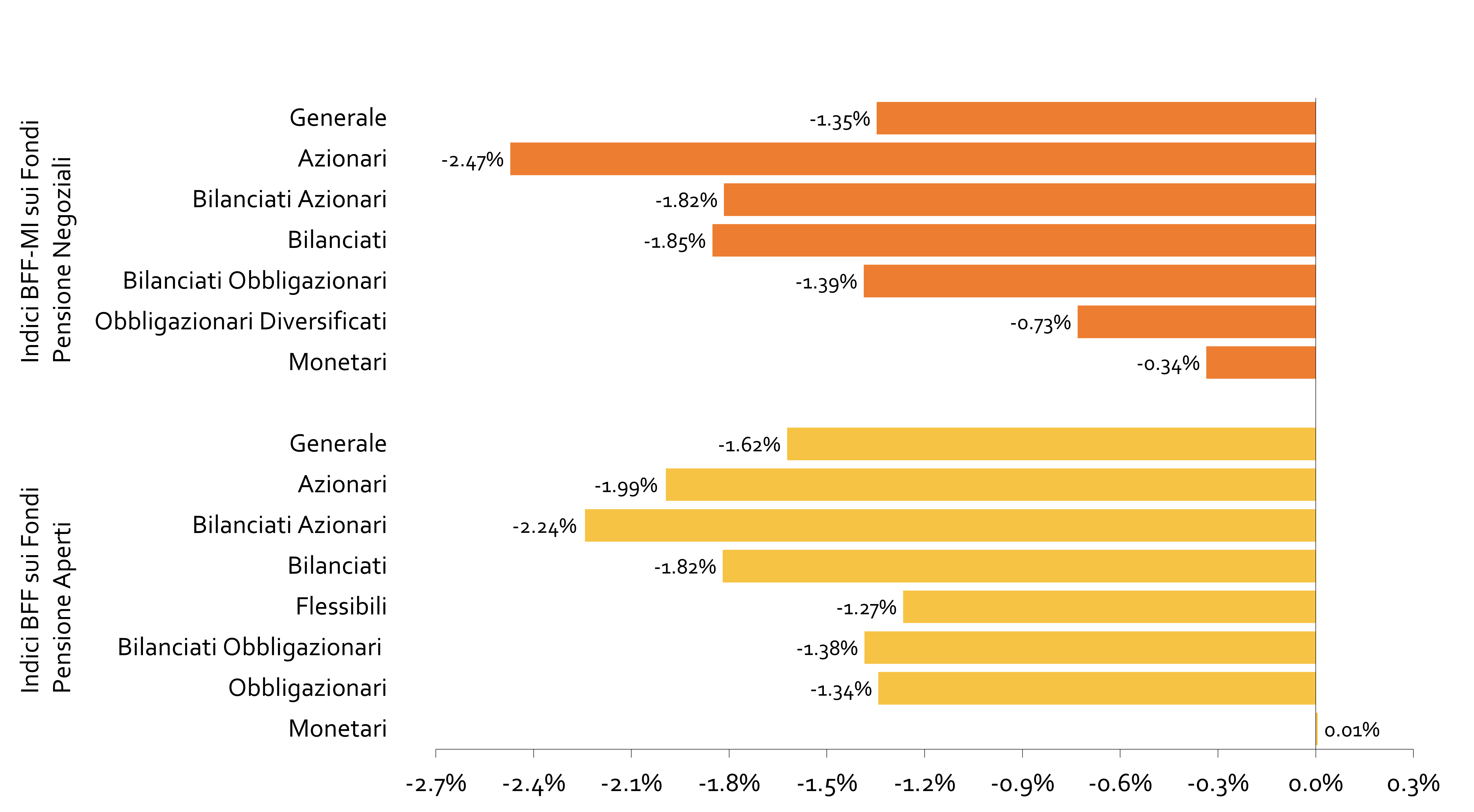

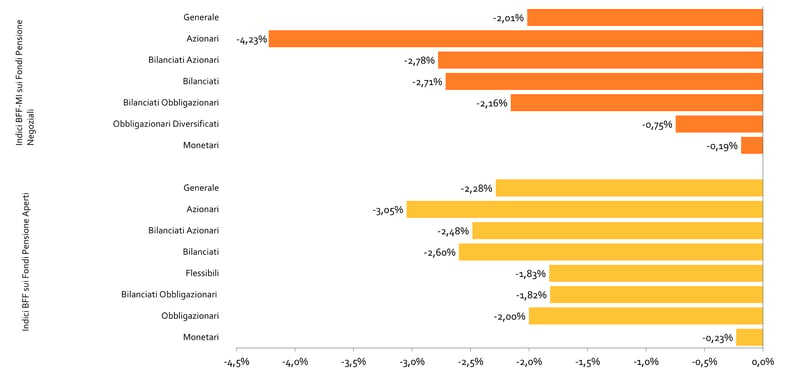

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di Marzo 2025

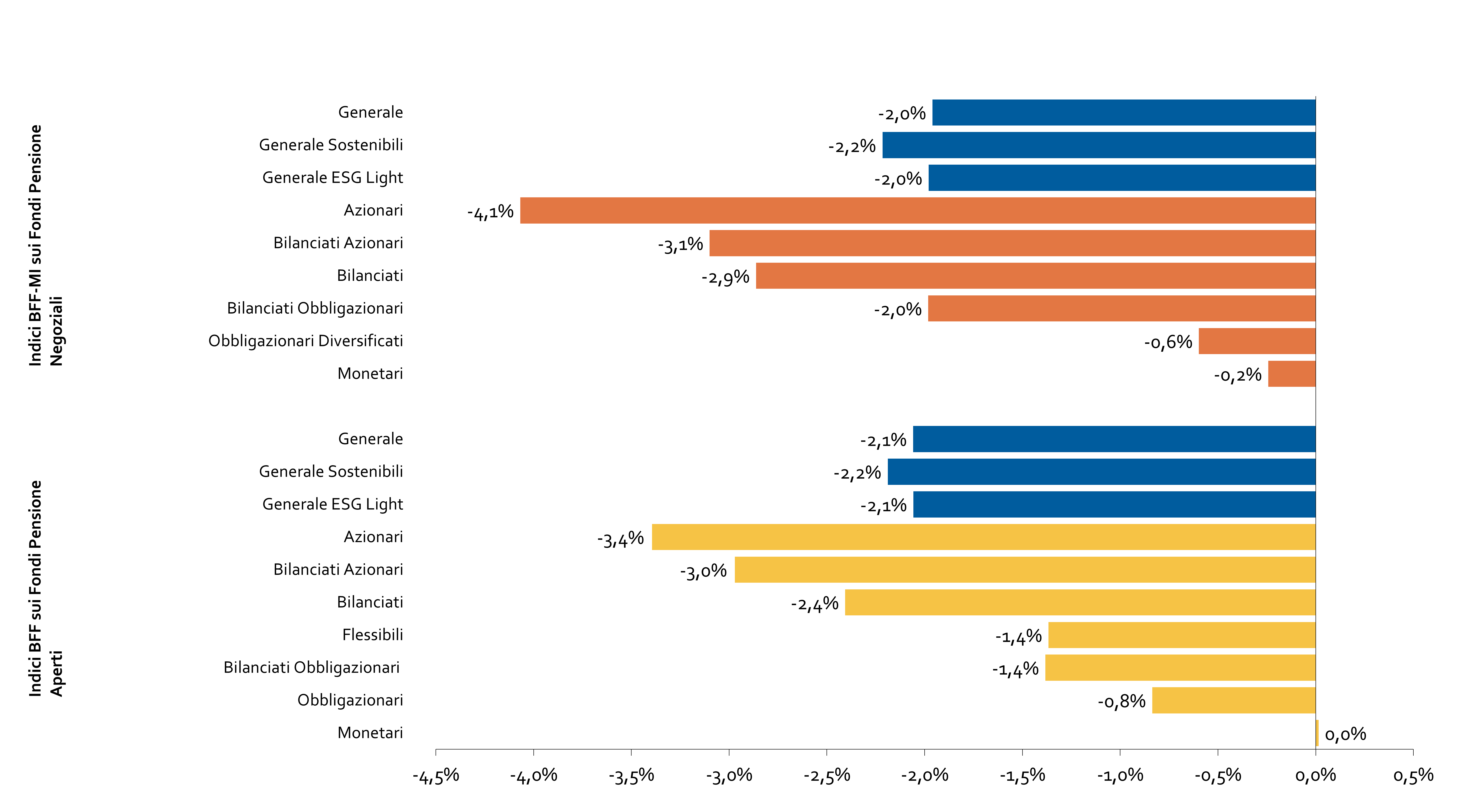

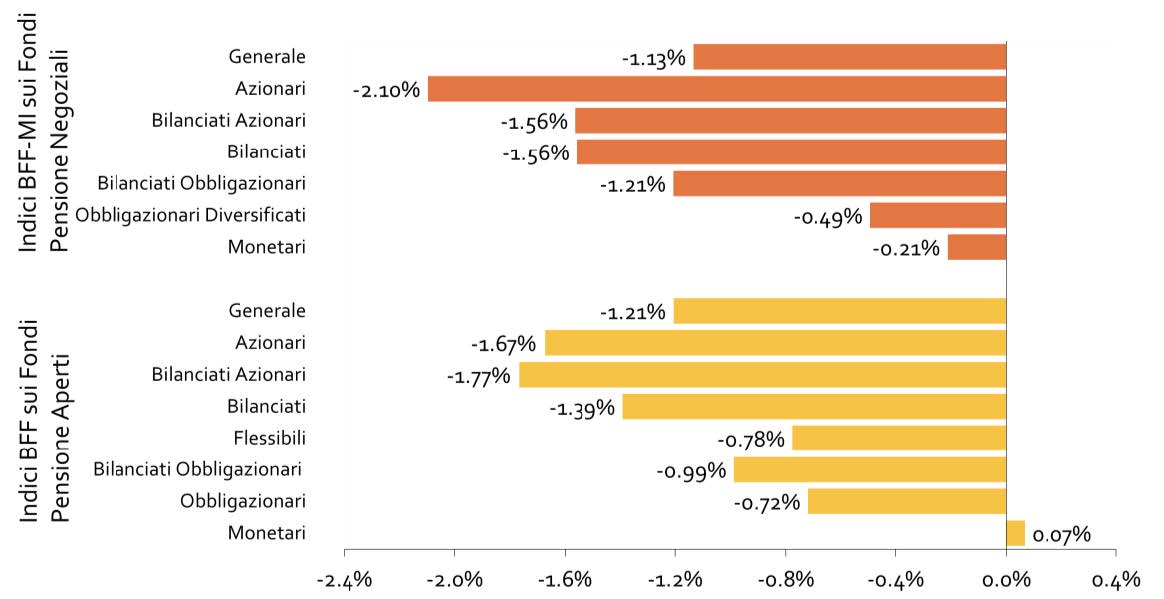

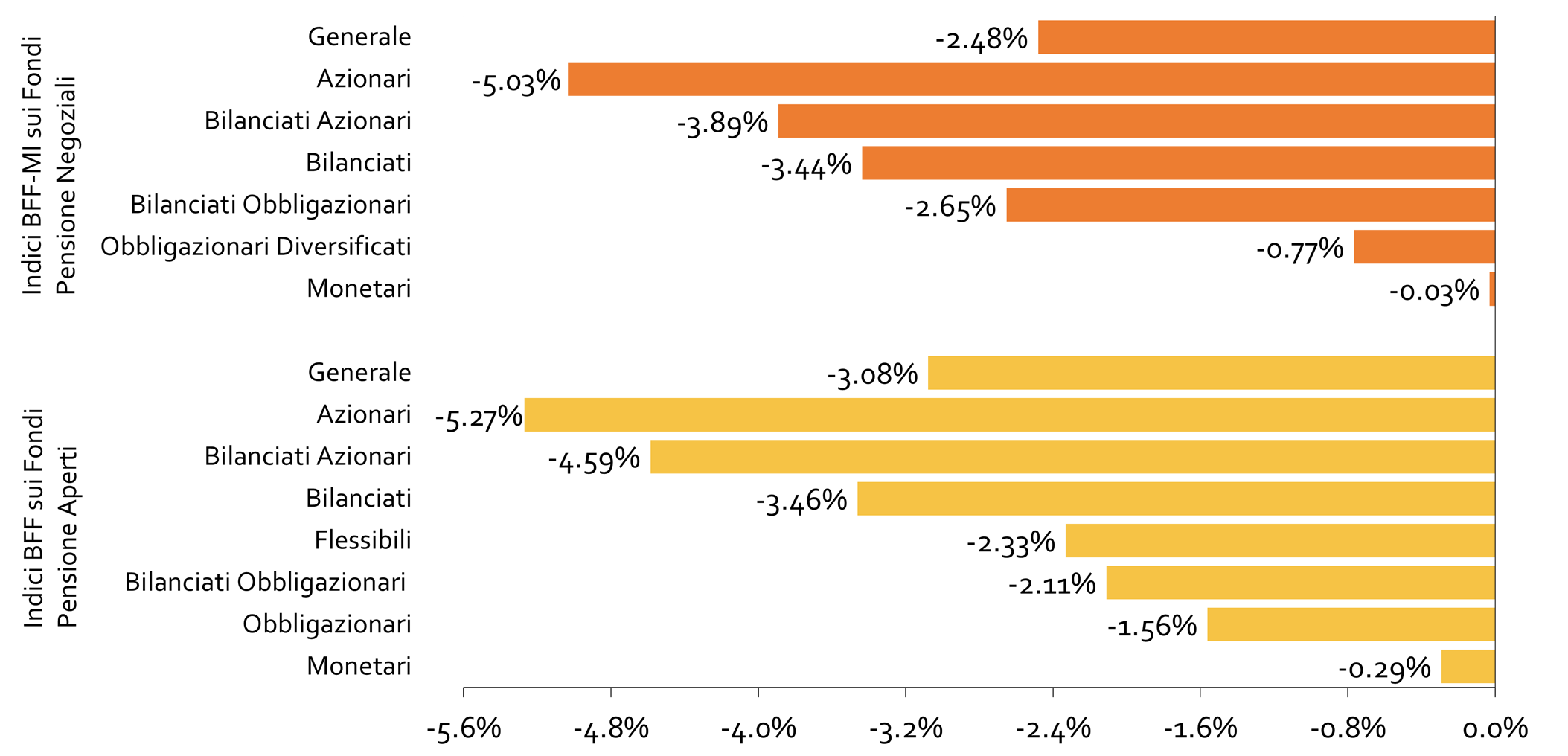

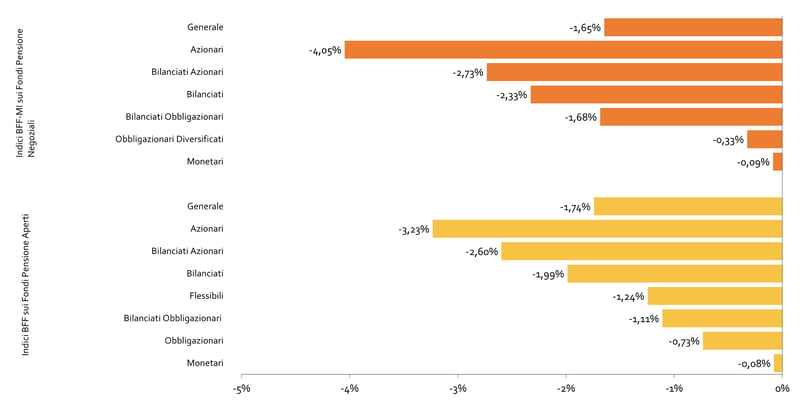

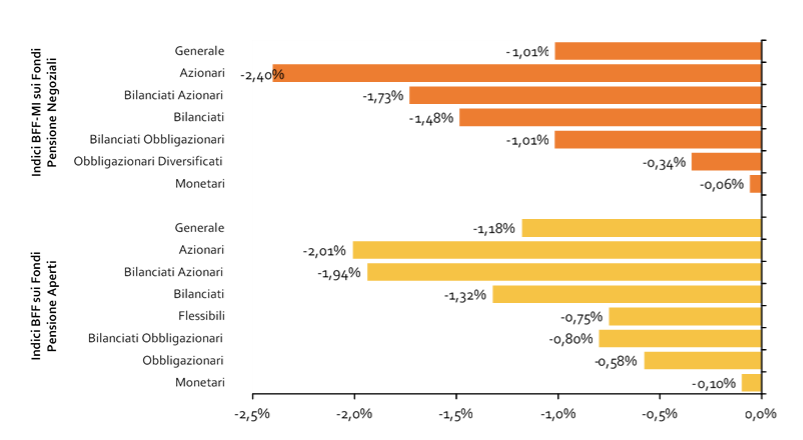

I Fondi Pensione a marzo hanno risentito dell’intensificarsi dei timori per la crescita globale causati dalle misure protezionistiche annunciate dall’Amministrazione Trump. I Negoziali (FPN) hanno perso il 2,0% e gli Aperti (FPA) il 2,1% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA), con i comparti Azionari che hanno trainato il ribasso (-4,1% i FPN e -3,4% i FPA). La minor esposizione al settore della difesa, in forte rialzo, ha penalizzato le performance dei comparti sostenibili.

LE PERFORMANCE DI MARZO

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

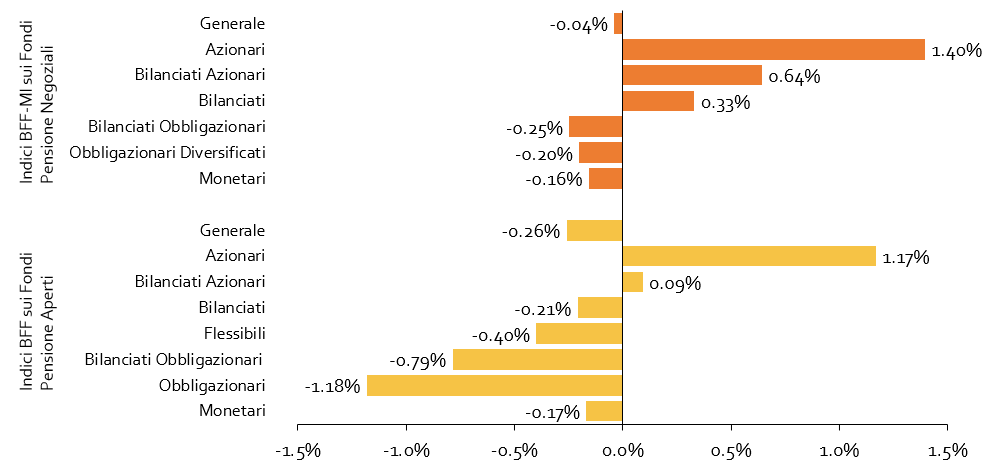

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di febbraio 2025

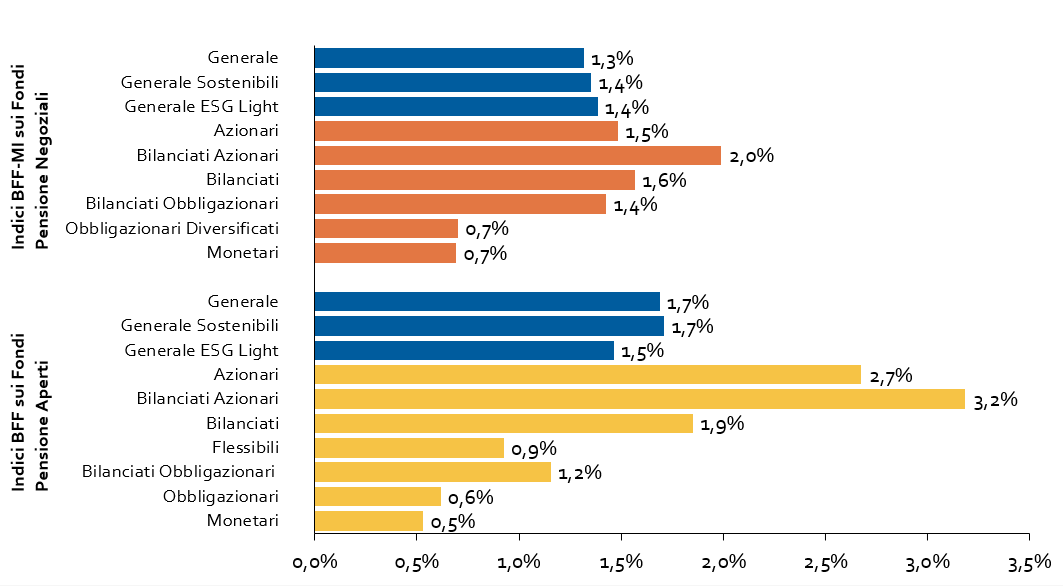

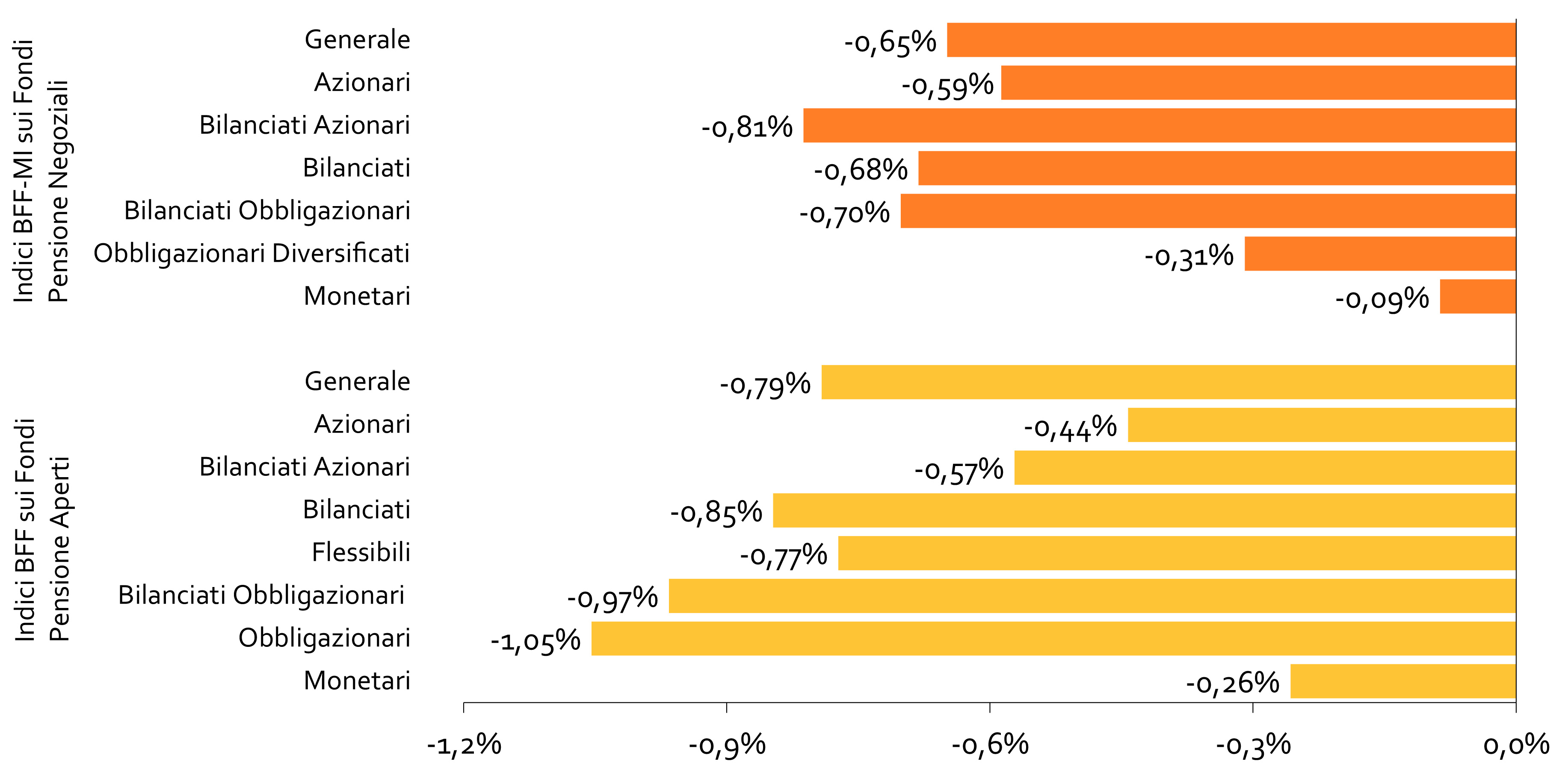

A febbraio i Fondi Pensione Negoziali (FPN) si sono apprezzati dello 0,2% e gli Aperti (FPA) dello 0,4% (in base, rispettivamente, agli Indici Generali BFF-Mi sui FPN e BFF sui FPA), con i FPA Bilanciati Azionari che hanno realizzato la miglior performance (+0,6%), mentre i comparti Azionari (-0,8% i FPN e 0,0% i FPA) sono stati penalizzati dal calo della Borsa statunitense. Dall’inizio dell’anno il rendimento dei Fondi Pensione Negoziali è quindi salito all’1,3% e quello degli Aperti all’1,7%, con i guadagni più elevati realizzati dai comparti Bilanciati Azionari (+2,0% i FPN e +3,2% i FPA).

LE PERFORMANCE DI FEBBRAIO

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di gennaio 2025

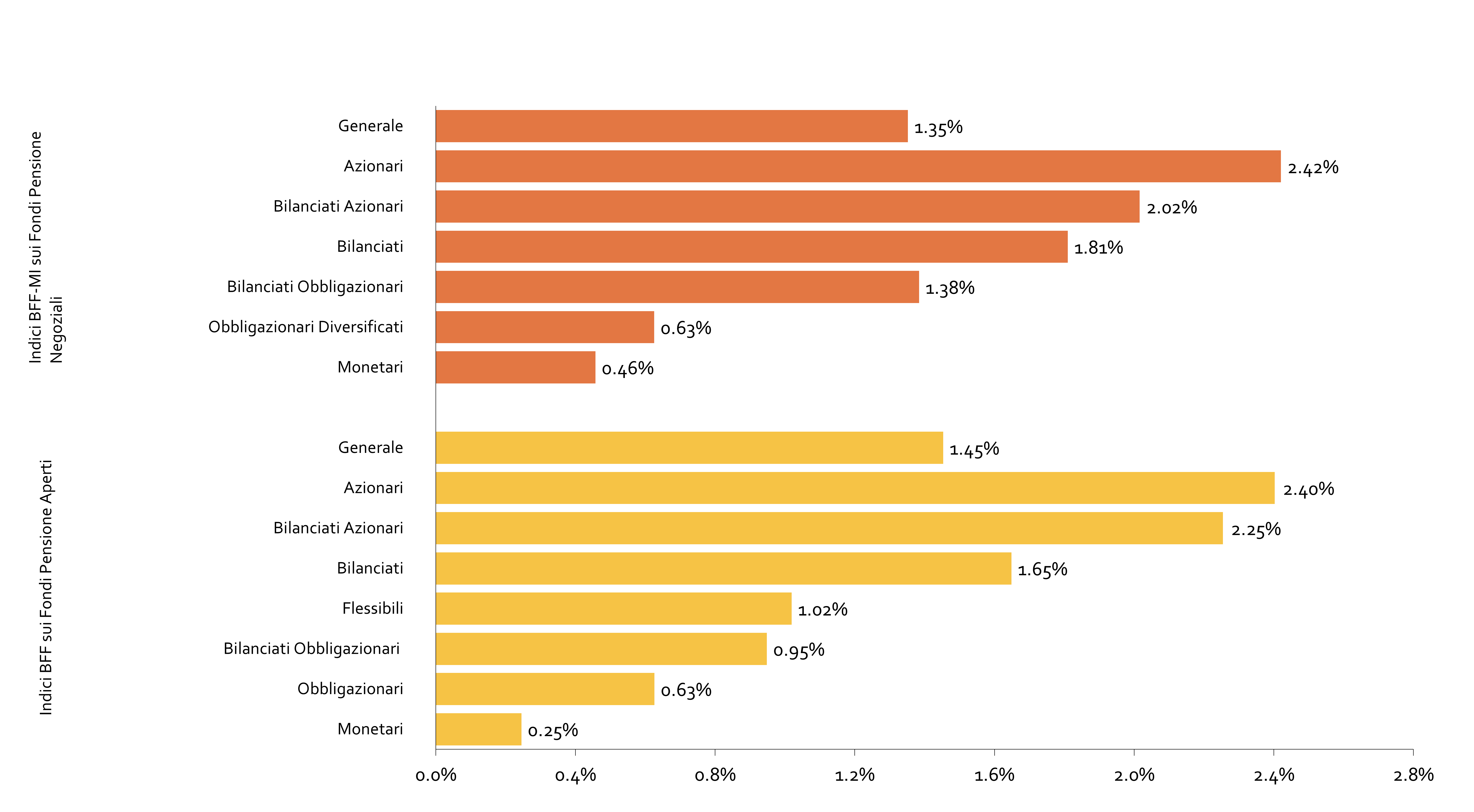

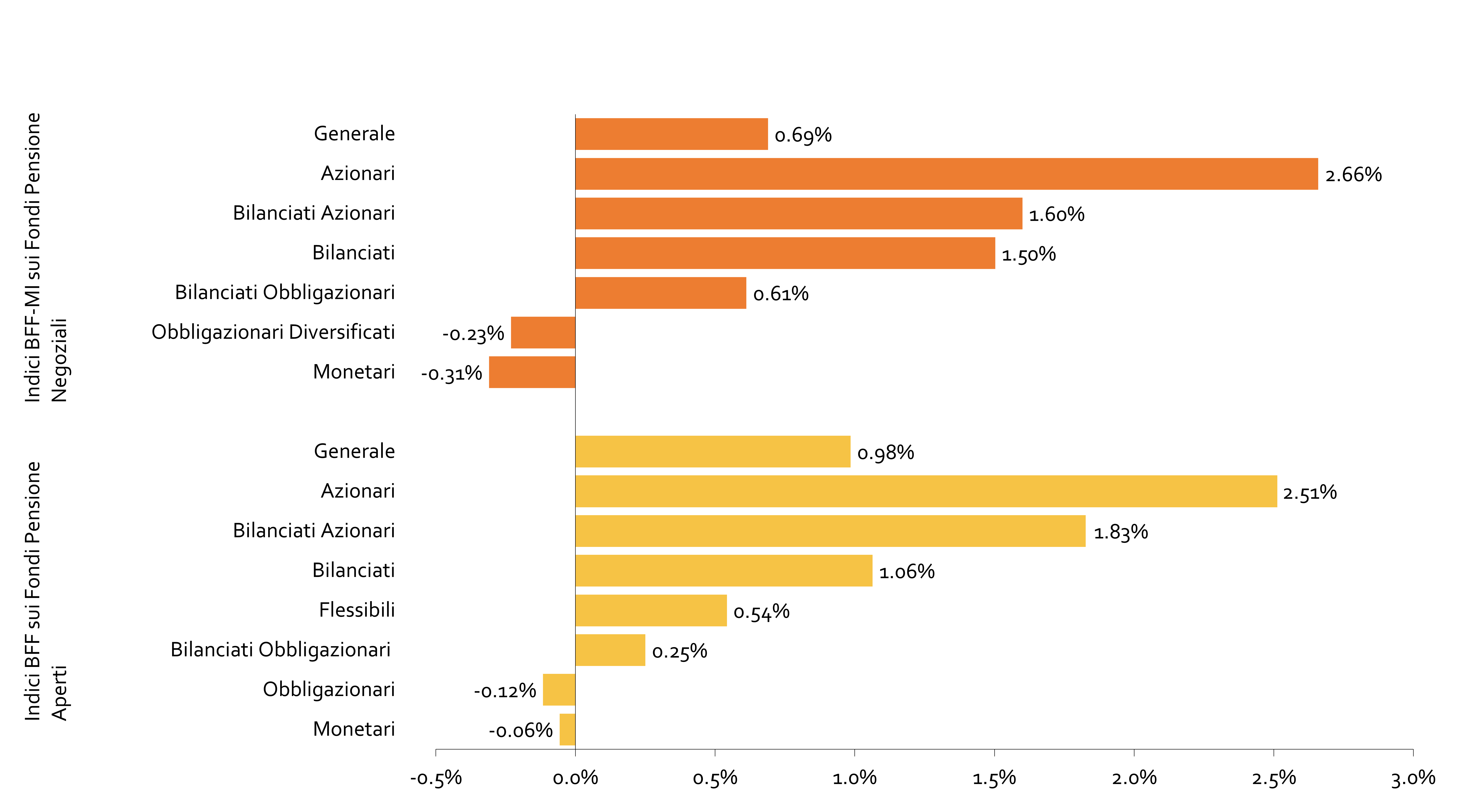

Il 2025 è iniziato bene per i Fondi Pensione, che hanno tratto vantaggio dall’andamento nuovamente positivo dei mercati azionari. I Negoziali (FPN) si sono apprezzati dell’1,1% e gli Aperti (FPA) dell’1,3% (in base, rispettivamente, agli Indici Generali BFF-Mi sui FPN e BFF sui FPA), trainati al rialzo dai comparti Azionari (+2,3% i FPN e +2,7% i FPA) e Bilanciati Azionari (+2,0% i FPN e +2,6% i FPA), che hanno beneficiato di dati sulla crescita e sui profitti statunitensi superiori alle aspettative. Le linee obbligazionarie hanno invece realizzato delle performance modeste (+0,3% i FPN Obbligazionari Diversificati e +0,1% i FPA Obbligazionari), frenate dalla flessione dei bond europei.

LE PERFORMANCE DI GENNAIO

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

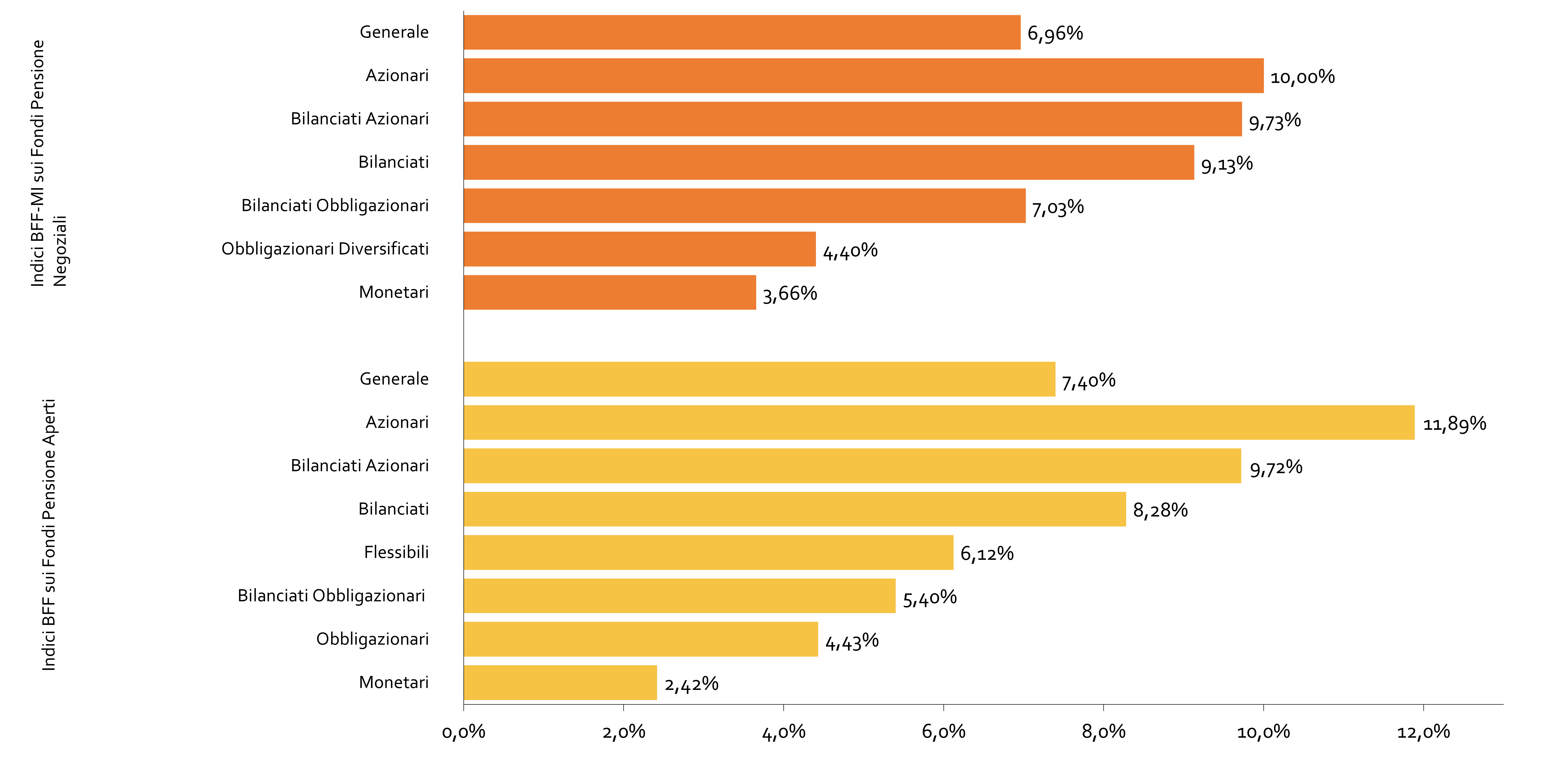

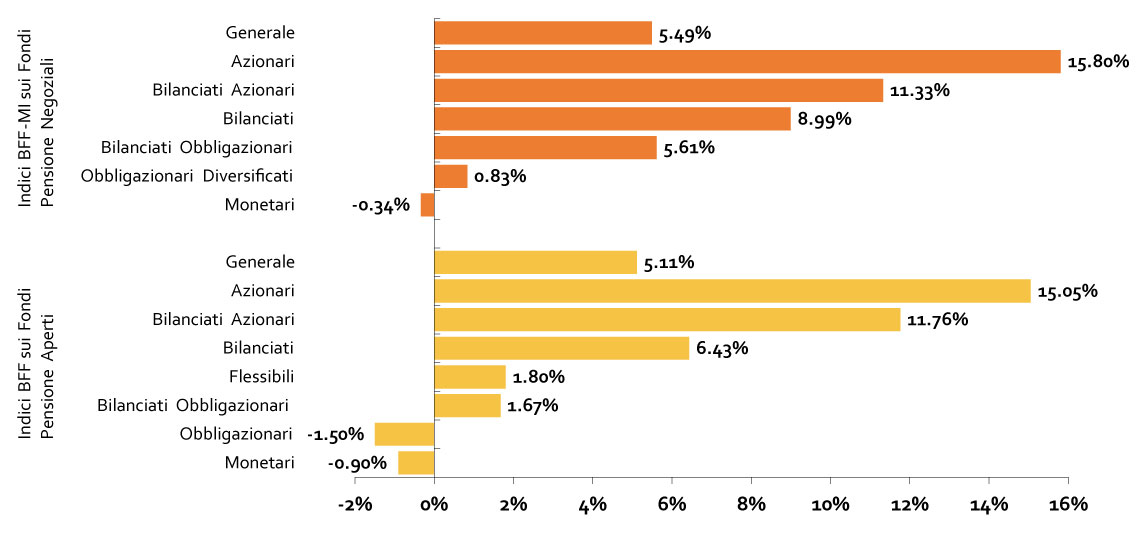

Analisi di BFF sui Fondi Pensione Aperti e Negoziali del 2024

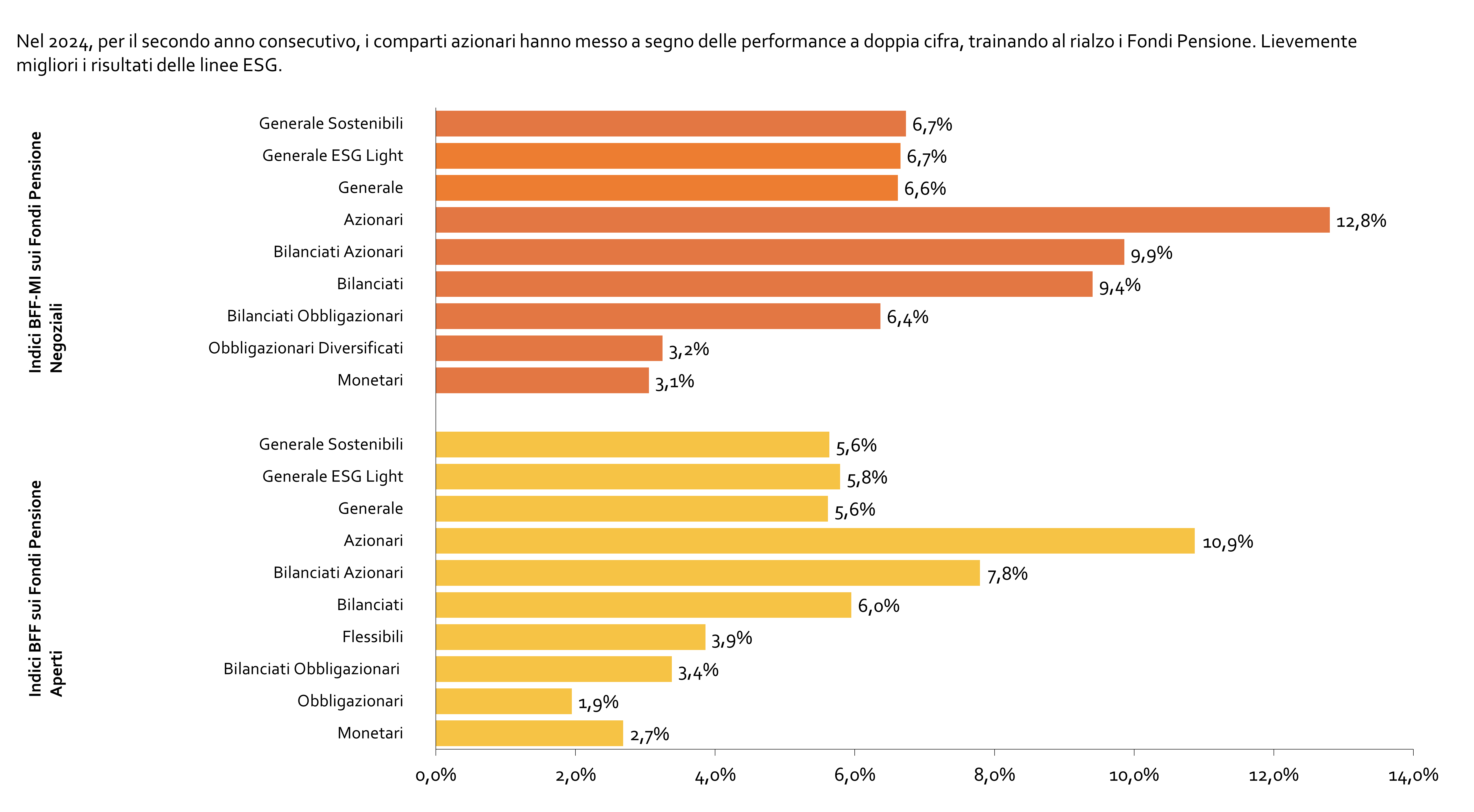

Come già nel 2023, anche nel 2024 i Fondi Pensione hanno conseguito dei guadagni sostenuti, con i Negoziali (FPN) che si sono apprezzati del 6,6% e gli Aperti (FPA) del 5,6% (in base, rispettivamente, agli Indici Generali BFF-Mi sui FPN e BFF sui FPA). Il rialzo è stato trainato dai comparti Azionari, che per il secondo anno consecutivo hanno messo a segno delle performance a doppia cifra (+12,8% i FPN e +10,9% i FPA). Lievemente migliori sono stati i risultati delle linee ex art. 6 (valutate con gli Indici Generali ESG Light) ed ex art. 8 (misurate dagli Indici Generali Sostenibili), con queste ultime che hanno significativamente ridimensionato la sovraperformance nell’ultimo mese dell’anno, quando i Fondi Pensione, sia Negoziali che Aperti, hanno perso lo 0,6%, risentendo del negativo andamento dei mercati obbligazionari e di Wall Street.

LE PERFORMANCE DEL 2024

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di novembre 2024

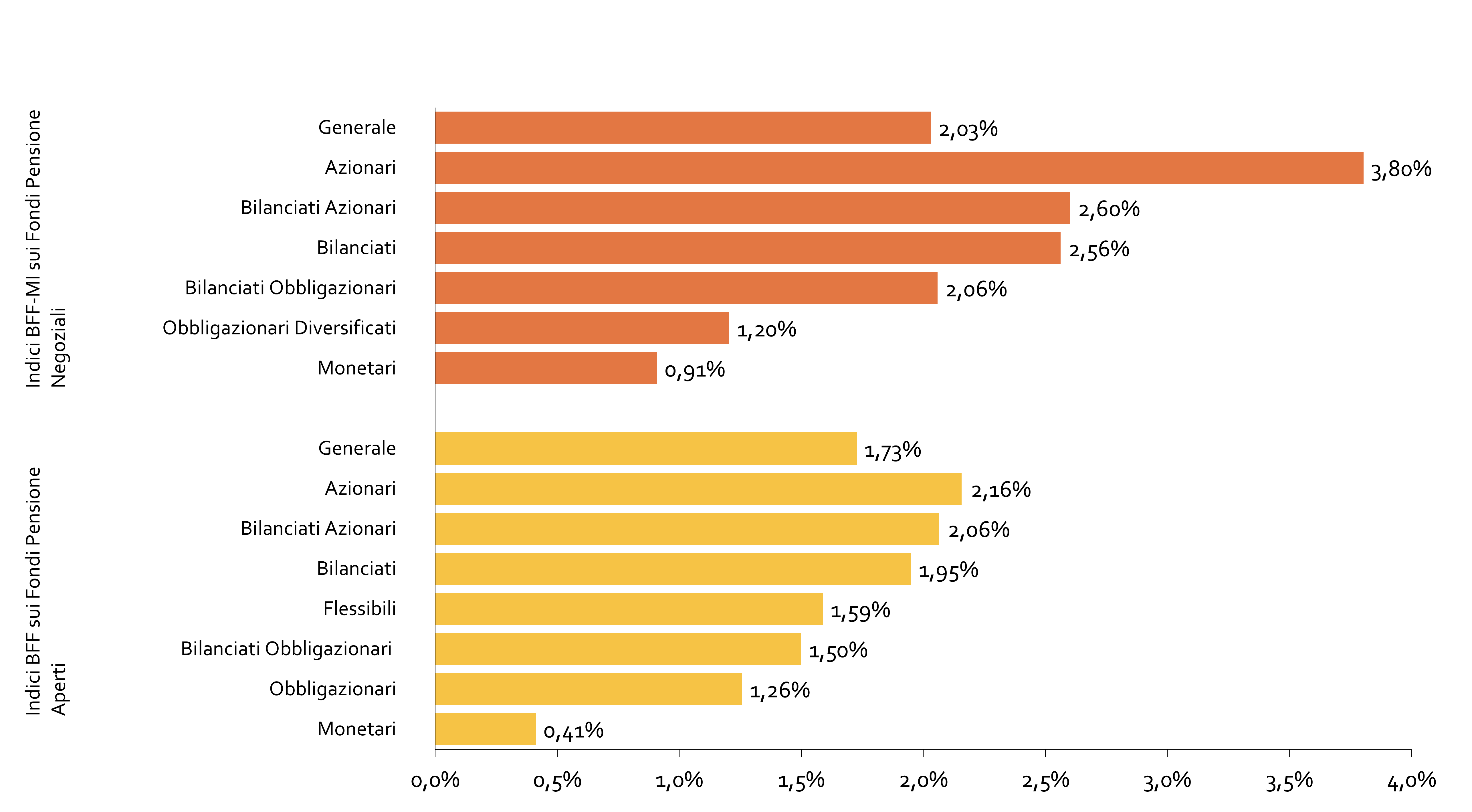

A novembre i Fondi Pensione hanno messo a segno dei consistenti guadagni, beneficiando dell'andamento superiore alle attese della crescita economica e dei profitti negli Stati Uniti. In base agli Indici Generali BFF-MI sui Negoziali (FPN) e BFF sugli Aperti (FPA), i FPN si sono apprezzati del 2,0% e i FPA dell’1,7%, trainati al rialzo dai comparti Azionari (+3,8% i FPN e +2,2% i FPA).

Dall’inizio dell’anno il rendimento dei Fondi Pensione Negoziali si è quindi portato al 7,3% e quello degli Aperti al 6,3%, con i guadagni più elevati realizzati dai comparti Azionari (+14,4% i FPN e +11,3% i FPA). Ampliando l’orizzonte agli ultimi quindici anni, la performance media annua è stata del 3,4% per i Negoziali e del 2,8% per gli Aperti, in entrambi i casi con gli apprezzamenti maggiori ottenuti dalle linee Azionarie (+6,9% i FPN e +5,8% i FPA).

LE PERFORMANCE DI NOVEMBRE 2024

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

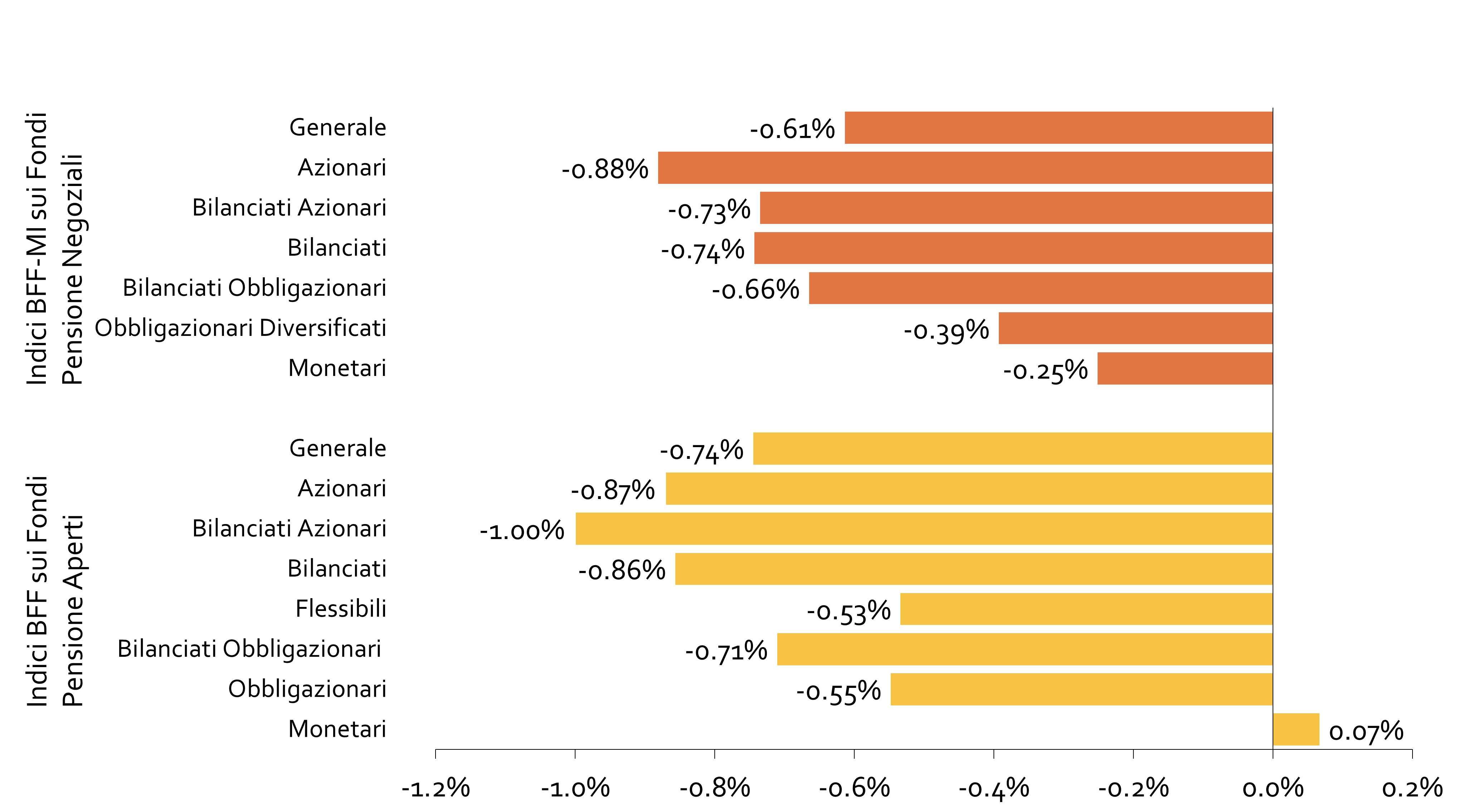

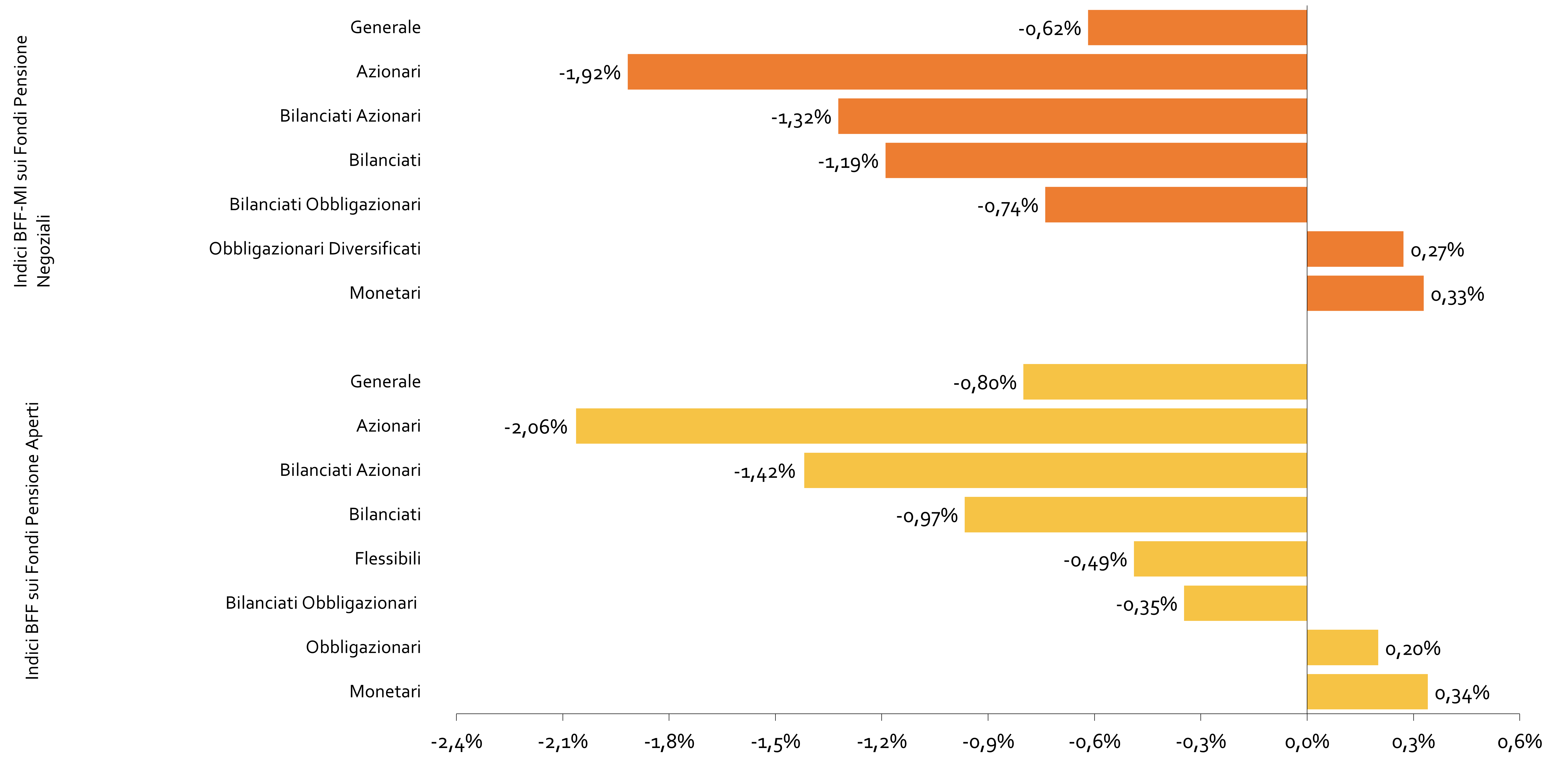

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di ottobre 2024

A ottobre i Fondi Pensione hanno ripiegato, risentendo del deciso rialzo dei rendimenti USA - e del conseguente calo delle Borse - causato dall'inatteso rafforzamento della crescita economica americana. I Negoziali (FPN) hanno perso lo 0,6% e gli Aperti lo 0,7%, trainati al ribasso rispettivamente dagli Azionari (-0,9%) e dai Bilanciati Azionari (-1,0%).

Dall’inizio dell’anno il rendimento dei Fondi Pensione Negoziali si è quindi portato al 5,1% e quello degli Aperti al 4,4%, con i guadagni più elevati realizzati dai comparti Azionari (+10,1% i FPN e +8,9% i FPA). Estendendo l’orizzonte agli ultimi quindici anni, la performance media annua è stata del 3,3% per i Negoziali e del 2,8% per gli Aperti, in entrambi i casi con gli apprezzamenti maggiori ottenuti dalle linee Azionarie (+6,7% i FPN e +5,5% i FPA).

LE PERFORMANCE DI OTTOBRE 2024

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

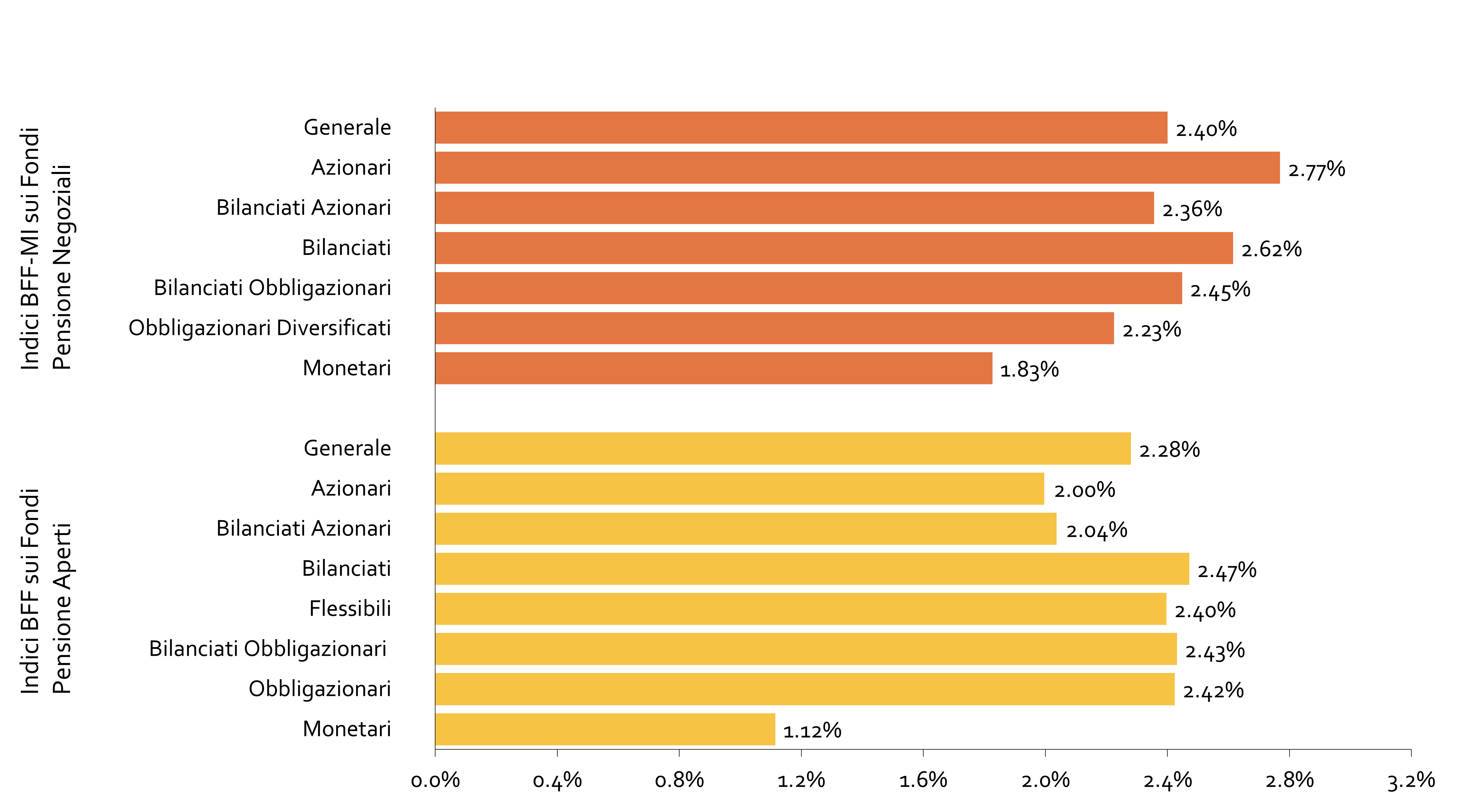

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di settembre 2024

Il terzo trimestre si è chiuso in modo molto positivo per i Fondi Pensione, con i Negoziali (FPN) che hanno guadagnato il 2,4% e gli Aperti (FPA) il 2,3%, apprezzandosi rispettivamente dello 0,9% e dello 0,8% a settembre. Nell’ultimo mese i principali mercati occidentali, sia azionari che obbligazionari, sono significativamente saliti, beneficiando del ridursi delle pressioni inflazionistiche e della conseguente condotta maggiormente espansiva delle politiche monetarie. Dall’inizio dell’anno il rendimento dei Fondi Pensione Negoziali è quindi salito al 5,8% e quello degli Aperti al 5,2%, con i guadagni più elevati realizzati dai comparti Azionari (+11,0% i FPN e +9,9% i FPA). Ampliando l’orizzonte agli ultimi quindici anni, la performance media annua è stata del 3,3% per i Negoziali e del 2,8% per gli Aperti.

LE PERFORMANCE DEL TERZO TRIMESTRE 2024

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di agosto 2024

La diminuzione delle pressioni inflazionistiche, favorendo una condotta maggiormente espansiva delle politiche monetarie, è stata all’origine dell’andamento positivo dei mercati e quindi dei Fondi Pensione ad agosto. Sia i Negoziali (FPN) che gli Aperti (FPA) hanno guadagnato lo 0,5%, con i maggiori incrementi realizzati dai comparti Azionari (+0,7% i FPN e +0,8% i FPA) e dai FPN Bilanciati (+0,7%). Dall’inizio dell’anno i Negoziali si sono perciò apprezzati del 4,8% e gli Aperti del 4,4%, con i rendimenti più elevati conseguiti dalle linee Azionarie (+9,7% i FPN e +9,1% i FPA). Estendendo l’orizzonte agli ultimi quindici anni, la performance media annua è stata del 3,3% per i Negoziali e del 2,8% per gli Aperti.

LE PERFORMANCE DI AGOSTO 2024

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di luglio 2024

La decisa ripresa dei mercati obbligazionari, dopo l’andamento incerto del secondo trimestre, ha trainato al rialzo i Fondi Pensione a luglio. Sia i Negoziali (FPN) che gli Aperti (FPA) hanno guadagnato l’1,0%, con i FPA Obbligazionari (+1,2%), i FPN Obbligazionari Diversificati (+1,1%) e i Bilanciati Obbligazionari (+1,2% i FPA e +1,1% i FPN) che hanno realizzato le migliori performance. La sconfitta della coalizione euro-scettica alle elezioni francesi del 30 giugno ha infatti determinato un diffuso ridimensionamento degli spread, in un contesto in cui i rendimenti obbligazionari internazionali sono scesi riflettendo il deciso calo dell’inflazione americana e il rallentamento dell’economia nei principali Paesi occidentali.

Ampliando l’orizzonte agli ultimi quindici anni, la performance media annua è stata del 3,4% per i Negoziali e del 2,8% per gli Aperti, in entrambi i casi con i guadagni più elevati ottenuti dalle linee Azionarie (+6,8% i FPN e +5,7% i FPA).

LE PERFORMANCE DI LUGLIO 2024

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali nel primo semestre 2024

Il primo semestre si è chiuso in modo soddisfacente per i Fondi Pensione, con i Negoziali (FPN) che si sono apprezzati del 3,3% e gli Aperti (FPA) del 2,9%, trainati dal brillante andamento dei comparti Azionari (+8,0% i FPN e +7,7% i FPA). Ciò, nonostante a giugno vi sia stata una distribuzione dei rendimenti dei Fondi Pensione più volatile del consueto, a seguito delle tensioni sui mercati europei causate dalla prospettiva che una coalizione euro-scettica potesse vincere le elezioni francesi del 30/6.

Estendendo l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,4% per i Negoziali e del 2,9% per gli Aperti, in entrambi i casi con i rendimenti più elevati ottenuti dai comparti Azionari (+7,1% i FPN e +6,0% i FPA).

LE PERFORMANCE DEL PRIMO SEMESTRE 2024

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

Analisi di BFF sui Fondi Pensione Aperti e Negoziali di maggio 2024

Nel mese di maggio i Fondi Pensione si sono ripresi, beneficiando di rinnovate aspettative per una condotta della Federal Reserve più espansiva nel medio termine, dopo che i dati USA su inflazione e crescita sono risultati inferiori alle attese.

Sia i Negoziali che gli Aperti si sono apprezzati dello 0,9%, trainati dai comparti Azionari, la cui performance è stata del 2,0% per entrambe le tipologie.

Dall’inizio dell’anno i Fondi Pensione Negoziali (FPN) si sono apprezzati del 2,3% e quelli Aperti (FPA) del 2,4% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA). Le migliori performance sono state realizzate dai comparti Azionari (+6,0% i FPN e +6,9% i FPA), mentre indietro sono rimasti quelli a maggior contenuto di bond, con i FPN Obbligazionari Diversificati in aumento dello 0,1% (ma solo grazie alla componente azionaria che è presente nelle linee garantite) e i FPA Obbligazionari in calo dello 0,8%.

Ampliando l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,4% per i Negoziali e del 2,9% per gli Aperti, in entrambi i casi con i rendimenti più elevati ottenuti dai comparti Azionari (+6,9% i FPN e +6,0% i FPA).

LE PERFORMANCE DI MAGGIO 2024

È possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica l’analisi di aprile 2024 sui Fondi Pensione Aperti e Negoziali

La prospettiva di una condotta meno espansiva della Fed, dopo che i dati USA su crescita e inflazione sono risultati superiori al previsto, ha pesato sull'andamento dei Fondi Pensione ad aprile.

Milano, 24 maggio 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di aprile 2024.

Ad aprile i Fondi Pensione Negoziali (FPN) hanno perso l’1,1% e quelli Aperti (FPA) l’1,2%, risentendo del contestuale negativo andamento dei mercati obbligazionari e azionari. I prezzi dei bond sono scesi dopo che i dati congiunturali statunitensi hanno mostrato un’inattesa tenuta della crescita e un’inflazione superiore al previsto, raffreddando le aspettative di riduzione del costo del denaro da parte della Federal Reserve.

LE PERFORMANCE DI APRILE 2024

Le Borse hanno ripiegato, risentendo della salita dei rendimenti e della prospettiva di una condotta meno espansiva della Fed, causando un deciso calo dei comparti a maggior contenuto azionario (FPN Azionari -2,1%, FPA Bilanciati Azionari -1,8%, FPA Azionari -1,7%). A contenere le perdite sulle linee maggiormente investite in attività estere (e, in particolare, a determinare il minor calo dei FPA Azionari rispetto ai FPA Bilanciati Azionari) è intervenuto il rafforzamento del dollaro, che ha tratto vantaggio dai migliorati differenziali sui tassi. L’unico comparto che nel mese è riuscito a conseguire una performance positiva è stato quello dei FPA monetari, che si è apprezzato dello 0,1%.

Le flessioni di aprile hanno ridotto i guadagni dei Fondi Pensione dall’inizio dell’anno all’1,4% per i Negoziali e all’1,5% per gli Aperti (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA). Le migliori performance sono state fin qui conseguite dai comparti Azionari (+3,9% i FPN e +4,7% i FPA), mentre si distinguono in senso negativo le linee a maggior contenuto di bond, con i FPN Obbligazionari Diversificati in flessione dello 0,1% e i FPA Obbligazionari in calo dello 0,8%. Ampliando l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,4% per i Negoziali e del 2,9% per gli Aperti, in entrambi i casi con i rendimenti più elevati realizzati dai comparti Azionari (+7,0% i FPN e +6,0% i FPA).

BFF pubblica l’analisi di marzo 2024 sui Fondi Pensione Aperti e Negoziali

I Fondi Pensione hanno beneficiato della crescente attesa per un'inversione della politica monetaria europea a giugno.

Milano, 24 aprile 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di marzo 2024.

Nel mese di marzo i rendimenti obbligazionari internazionali sono scesi, riflettendo la complessiva debolezza dei dati sulla crescita economica statunitense e l’attesa per un’inversione della politica monetaria europea a giugno. Il positivo andamento dei bond è stato tuttavia frenato dal lento calo dell’inflazione core americana e dalla conseguente aspettativa per una Fed meno espansiva. La flessione dei rendimenti e l’atteggiamento più accomodante della Bce hanno stimolato i mercati azionari, trainati al rialzo dall’andamento brillante del settore bancario.

In questo contesto, i Fondi Pensione Negoziali (FPN) si sono apprezzati dell’1,4% e quelli Aperti (FPA) dell’1,5%, con i comparti Azionari (+2,4% sia i FPN che i FPA) e Bilanciati Azionari (+2,0% i FPN e +2,3% i FPA) in evidenza.

LE PERFORMANCE DI MARZO 2024

Il primo trimestre del 2024 si è quindi chiuso in modo positivo per la quasi totalità dei Fondi Pensione, con i Negoziali che hanno complessivamente guadagnato il 2,5% e gli Aperti il 2,7% (in base, rispettivamente, agli Indici Generali BFF-MI sui FPN e BFF sui FPA), trainati al rialzo dai comparti Azionari (+6,2% i FPN e +6,5% i FPA); solo i FPA Obbligazionari hanno conseguito una lieve perdita (-0,1%).

Estendendo l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,6% per i Negoziali e del 3,2% per gli Aperti, in entrambi i casi con le performance migliori realizzate dai comparti Azionari (+7,6% i FPN e +6,6% i FPA).

BFF pubblica l’analisi di febbraio 2024 sui Fondi Pensione Aperti e Negoziali

I Fondi Pensione si sono apprezzati, trainati al rialzo dai comparti azionari e nonostante la flessione di quelli obbligazionari, beneficiando dei dati di crescita statunitensi ed europei migliori delle attese.

Milano, 25 marzo 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di febbraio 2024.

Nel corso del mese di febbraio i rendimenti obbligazionari sono saliti e i mercati azionari si sono apprezzati, a fronte di dati sulla crescita economica statunitense ed europea risultati complessivamente migliori delle aspettative. Wall Street ha toccato un nuovo record storico, beneficiando anche di una non prevista accelerazione degli utili nel quarto trimestre dello scorso anno. La tenuta della crescita, unitamente al calo dell'inflazione USA - più lento di quanto mediamente stimato - ha causato un deciso ridimensionamento delle attese di allentamento delle politiche monetarie e, di conseguenza, un aumento dell'inclinazione negativa delle curve dei Treasury e dei Bund, attraverso una salita dei tassi a breve termine più forte della salita dei tassi a lungo termine. In questo quadro, i Fondi Pensione Negoziali (FPN) si sono apprezzati dello 0,6% e quelli Aperti (FPA) dello 0,7%, secondo gli Indici BFF-MI Generale e BFF Generale, trainati al rialzo dai comparti Azionari (+2,8% i FPN e +2,5% i FPA) e frenati dalle linee Obbligazionarie (-0,4% i FPN e -0,5% i FPA).

LE PERFORMANCE DI FEBBRAIO 2024

Fondi Pensione hanno quindi incrementato i guadagni ottenuti da inizio anno – portandoli all’1,2% per i Negoziali e all’1,3% per gli Aperti – con le performance migliori realizzate dai comparti Azionari (+3,8%i FPN e +4,0% i FPA). Ampliando l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,6% per i Negoziali e del 3,1% per gli Aperti, in entrambi i casi trainati dagli Azionari (+7,6% i FPN e +6,5% i FPA) e frenati dai Monetari (+0,9% i FPN e +0,5% i FPA).

BFF pubblica l’analisi di gennaio 2024 sui Fondi Pensione Aperti e Negoziali

Il 2024 parte bene per i Fondi Pensione grazie all'inattesa tenuta della crescita economica statunitense.

Milano, 28 febbraio 2024 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di gennaio 2024.

Il 2024 è iniziato con una risalita dei rendimenti obbligazionari internazionali, un ridimensionamento delle aspettative di allentamento delle politiche monetarie e un apprezzamento del dollaro, dopo che i dati sulla crescita economica statunitense hanno mostrato un’inattesa tenuta. In questo contesto, sia i Fondi Pensione Aperti (FPA) che i Fondi Pensione Negoziali (FPN) si sono apprezzati dello 0,5% secondo gli Indici BFF Generale e BFF-MI Generale, in entrambi i casi trainati dai comparti Azionari (+1,0% i FPN e +1,5% i FPA) e Bilanciati Azionari (+1,0% sia i FPN sia i FPA).

LE PERFORMANCE DI GENNAIO 2024

Nel lungo periodo, ovvero estendendo l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,5% per i Negoziali e del 3,0% per gli Aperti, in entrambi i casi trainati dagli Azionari (+7,0% i FPN e +6,0% i FPA) e frenati dai Monetari (+0,9% i FPN e +0,5% i FPA). Da rilevare come, in linea con le aspettative teoriche, il profilo delle performance è risultato crescente all’aumentare del grado di rischio delle tipologie di comparto, sia per gli Aperti che per i Negoziali.

BFF pubblica l’analisi di dicembre 2023 sui Fondi Pensione Aperti e Negoziali

Il rientro dell'inflazione e la conseguente attesa per un'inversione delle politiche monetarie in senso espansivo sono alla base delle performance molto positive realizzate dai Fondi Pensione nel 2023.

Milano, 26 gennaio 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di dicembre 2023 e a tutto l’anno appena concluso.

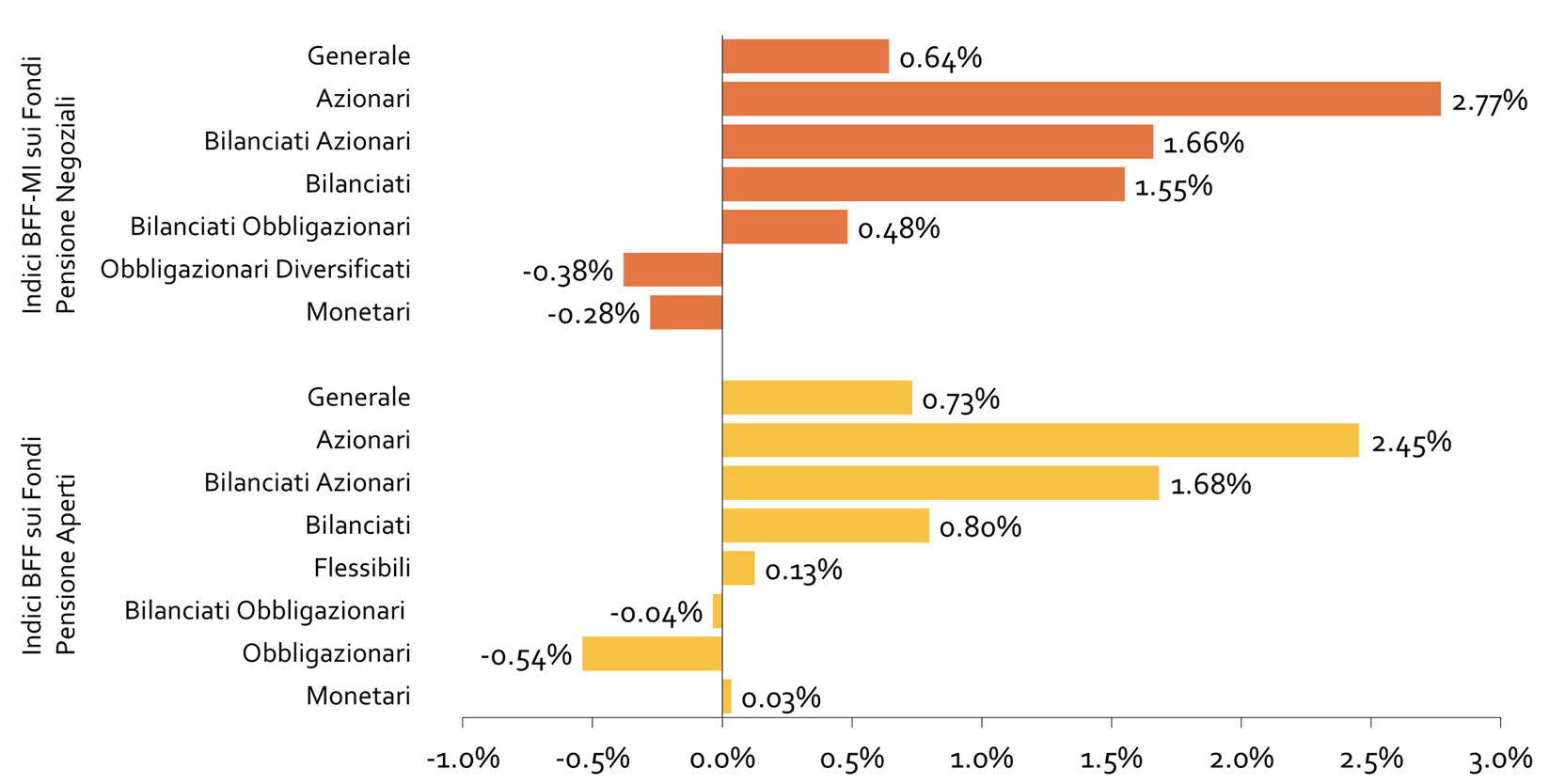

Il 2023 è stato un anno decisamente positivo per i Fondi Pensione, con i Negoziali (FPN) che hanno guadagnato il 7,0% in base all’Indice BFF-MI Generale e gli Aperti (FPA) il 7,4%, secondo l’indice BFF Generale, trainati al rialzo dalle performance a doppia cifra realizzate dai comparti azionari (+10,0% i FPN e +11,9% i FPA). Alla base di questo andamento sostenuto sono stati il rientro dell’inflazione e la conseguente attesa per un’inversione delle politiche monetarie in senso espansivo (a dispetto degli aumenti dei tassi attuati dalle principali Banche centrali occidentali), che hanno causato un netto apprezzamento sia delle Borse che dei bond.

LE PERFORMANCE DEL 2023

A dicembre, i Fondi Pensione hanno messo a segno delle performance di rilievo – pari al 2,3% per i FPN e al 2,4% per i FPA – traendo vantaggio dalla salita dei mercati stimolata dall’atteggiamento accomodante mostrato dalla Federal Reserve.

I Fondi Pensione hanno quindi chiuso il quarto trimestre con degli apprezzamenti consistenti, pari al 4,4% per i Negoziali e al 4,7% per gli Aperti, con performance superiori al 5% ottenute dai comparti Azionari (+5,8% i FPN e +5,3% i FPA), Bilanciati Azionari (+5,4% i FPN e +5,6% i FPA) e Bilanciati (+5,4% i FPN e +5,2% i FPA). Estendendo l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,4% per i Negoziali e del 2,9% per gli Aperti, in entrambi i casi trainati dagli Azionari (+6,8% i FPN e +5,8% i FPA) e frenati dai Monetari (+0,9% i FPN e +0,5% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 390 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 152 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica l’analisi sui Fondi Pensione Aperti e Negoziali relativa al mese di ottobre 2023

I Fondi Pensione hanno sofferto per la flessione delle Borse causata dalla decisa salita dei tassi a lungo termine statunitensi, ma con i comparti monetari e obbligazionari che hanno tenuto grazie all'atteggiamento accomodante della BCE.

Milano, 27 novembre 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di ottobre 2023.

A ottobre i Fondi Pensione hanno sofferto, con i Negoziali (FPN) che hanno perso lo 0,6% in base all’Indice BFF-MI Generale e gli Aperti (FPA) lo 0,8% secondo l’indice BFF Generale, trainati al ribasso dai comparti Azionari (-1,9% i FPN e -2,1% i FPA). Nel mese trascorso le Borse hanno risentito della nuova decisa salita dei tassi a lungo statunitensi, con il rendimento del Treasury decennale che al 5% ha toccato il livello più alto degli ultimi 16 anni. Sui T-bond ha pesato l’inattesa tenuta della crescita economica americana, che non ha peraltro modificato le aspettative sulla condotta della Federal Reserve: gli operatori continuano infatti ad attendersi che nel 2024 i tassi ufficiali vengano significativamente ridotti. Hanno invece tenuto i comparti Monetari (+0,3% sia tra i FPN che tra i FPA) e Obbligazionari (+0,3% i FPN e +0,2% i FPA).

LE PERFORMANCE DI OTTOBRE 2023

I Fondi Pensione hanno quindi ulteriormente ridotto i guadagni ottenuti da inizio anno – ora pari all’1,8% sia per i Negoziali che per gli Aperti – con le performance migliori realizzate per i FPN dai comparti Bilanciati Azionari (+2,8%) e Bilanciati (+2,4%) e per i FPA dagli Azionari (+4,1%) e dai Bilanciati Azionari (+2,4%).

Estendendo l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,1% per i Negoziali e del 2,5% per gli Aperti, in entrambi i casi trainati dagli Azionari (+5,9% i FPN e +4,9% i FPA) e frenati dai Monetari (+0,9% i FPN e +0,5% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 390 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 150 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica l’analisi sui Fondi Pensione Aperti e Negoziali relativa al mese di settembre 2023

Il ridimensionamento delle aspettative sull'espansività delle politiche monetarie nel 2024 ha pesato sulle performance dei Fondi Pensione.

Milano, 26 ottobre 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di settembre 2023.

La ripresa dei Fondi Pensione nel terzo trimestre si è interrotta, risentendo del ridimensionamento delle attese sull’espansività delle politiche monetarie nel 2024 che l’avevano guidata nei tre trimestri precedenti. Sulla flessione dei mesi estivi, pari allo 0,9% per i Negoziali (FPN) e all’1,5% per gli Aperti (FPA), è stata decisiva la performance di settembre, in calo dell’1,4% per i primi e dell’1,6% per i secondi. A trainare il ribasso sono stati i comparti Azionario (-2,5%) tra i FPN e Bilanciato Azionario (-2,2%) tra i FPA, mentre la maggior tenuta è stata offerta dai Monetari (-0,3% i FPN e 0,0% i FPA).

LE PERFORMANCE DI SETTEMBRE 2023

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 390 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 150 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica l’analisi sui Fondi Pensione Aperti e Negoziali relativa al mese di agosto 2023

I Fondi Pensione hanno risentito dell'aspettativa per una più lenta inversione della politica monetaria americana, dopo che i dati sulla crescita economica USA hanno mostrato una tenuta superiore al previsto.

Milano, 29 settembre 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di agosto 2023.

Ad agosto i Fondi Pensione hanno ripiegato – con gli Indici Generali BFF sugli Aperti (FPA) e BFF-MI sui Negoziali (FPN) in calo rispettivamente dello 0,5% e dello 0,3% – trainati al ribasso dai comparti Azionari (-1,3% i FPA e -1,1% i FPN) e Bilanciati Azionari (-1,0% i FPA e -0,8% i FPN); positive, invece, seppur di poco, le performance dei comparti Monetari (+0,2% sia per i FPA che per i FPN), dei FPA Obbligazionari (+0,1%) e dei FPN Obbligazionari Diversificati (+0,2%).

LE PERFORMANCE DI AGOSTO 2023

I Fondi Pensione hanno pertanto ridotto i guadagni ottenuti da inizio anno, ora pari al 3,9% per i Negoziali e al 4,3% per gli Aperti, con le performance migliori realizzate dai comparti Azionari (+6,6% i FPN e +8,4% i FPA) e Bilanciati Azionari (+6,1% i FPN e +6,3% i FPA).

Estendendo l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,0% per i Negoziali e del 2,4% per gli Aperti, in entrambi i casi trainati dagli Azionari (+5,1% i FPN e +4,2% i FPA) e frenati dai Monetari (+0,9% i FPN e +0,5% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 390 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 150 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica l’analisi sui Fondi Pensione Aperti e Negoziali relativa al mese di luglio 2023

A luglio le trimestrali americane - migliori delle attese - hanno dato slancio ai Fondi Pensione.

Milano, 4 settembre 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di luglio 2023.

L’avvio del terzo trimestre è stato complessivamente positivo per i Fondi Pensione, con i Negoziali (FPN) che a luglio si sono apprezzati dello 0,8% in base all’Indice BFF-MI Generale e gli Aperti (FPA) dello 0,7% secondo l’indice BFF Generale, trainati al rialzo dai comparti Azionari (+1,8% i FPN e +1,5% i FPA). Soltanto i FPA Obbligazionari hanno realizzato una performance modesta (+0,1%), risentendo della salita dei tassi a lungo termine.

LE PERFORMANCE DI LUGLIO 2023

I Fondi Pensione hanno pertanto incrementato i guadagni ottenuti da inizio anno, ora pari al 4,2% per i Negoziali e al 5,0% per gli Aperti, con le performance migliori realizzate dai comparti Azionari (+8,0% i FPN e +9,9% i FPA) e Bilanciati Azionari (+7,0% i FPN e +7,3% i FPA).

Ampliando l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,1% per i Negoziali e del 2,5% per gli Aperti, in entrambi i casi trainati dagli Azionari (+5,4% i FPN e +4,4% i FPA) e frenati dai Monetari (+0,9% i FPN e +0,5% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 390 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 150 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica l’analisi sui Fondi Pensione Aperti e Negoziali relativa al mese di giugno 2023

Il calo dell’inflazione, continuando a prospettare l’inversione delle politiche monetarie nel 2024, ha trainato al rialzo i comparti azionari dei Fondi Pensione nonostante l'atteggiamento restrittivo della Fed e della BCE

Milano, 27 luglio 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di giugno 2023.

Il primo semestre si è concluso in modo complessivamente positivo per i Fondi Pensione, con i Negoziali (FPN) che a giugno si sono apprezzati dello 0,7% in base all’Indice BFF-MI Generale e gli Aperti (FPA) che si sono apprezzati dell'1,0% secondo l’indice BFF Generale. Le performance sono state trainate al rialzo dai comparti Azionari (+2,7% i FPN e +2,5% i FPA) e Bilanciati Azionari (+1,6% i FPN e +1,8% i FPA), mentre sono state frenate dai Monetari (-0,3% i FPN e -0,1% i FPA) e dagli Obbligazionari (-0,2% i FPN e -0,1% i FPA).

LE PERFORMANCE DI GIUGNO 2023

Il primo semestre si è quindi chiuso in modo positivo per i Fondi Pensione, con i Negoziali che hanno guadagnato il 3,4% e gli Aperti il 4,3%, trainati dalle sostenute performance ottenute dai comparti Azionari (+6,0% i FPN e +8,3% i FPA) e Bilanciati Azionari (+5,7% i FPN e +6,4% i FPA).

Estendendo l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 3,0% per i Negoziali e del 2,4% per gli Aperti, in entrambi i casi trainati dagli Azionari (+5,2% i FPN e +4,3% i FPA) e frenati dai Monetari (+0,9% i FPN e +0,5% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 390 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 150 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica l’analisi sui Fondi Pensione Aperti e Negoziali relativa al mese di maggio 2023

Nonostante il negativo andamento dei mercati azionari e dei Treasury, il rafforzamento del dollaro e la flessione dei rendimenti europei hanno sostenuto le performance dei Fondi Pensione.

Milano, 21 giugno 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di maggio 2023.

I Fondi Pensione hanno realizzato delle performance leggermente positive, pari allo 0,3% per i Negoziali (FPN) in base all’Indice BFF-MI Generale e allo 0,1% per gli Aperti (FPA) secondo l’indice BFF Generale. Tuttavia, mentre tutti i comparti dei FPN hanno messo a segno dei guadagni, tra i FPA delle lievi perdite sono state conseguite dagli Azionari (-0,1%) e dai Bilanciati Azionari (-0,2%), risentendo di una condotta maggiormente aggressiva nell’investimento in azioni rispetto ai corrispondenti FPA (capovolgendo, quindi, quanto accaduto il mese precedente).

LE PERFORMANCE DI MAGGIO 2023

I Fondi Pensione hanno perciò accresciuto i guadagni da inizio anno, ora pari al 2,7% per i Negoziali e al 3,3% per gli Aperti, con le performance migliori ottenute dai FPA Azionari (+5,6%) e Bilanciati Azionari (+4,5%) e dai FPN Bilanciati Azionari (+4,1%).

Ampliando l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 2,8% per i Negoziali e del 2,2% per gli Aperti, in entrambi i casi trainati dagli Azionari (+4,5% i FPN e +3,6% i FPA) e frenati dai Monetari (+1,0% i FPN e +0,5% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 390 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 150 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica l’Analisi sui Fondi Pensione Aperti e Negoziali relativa al mese di aprile 2023

Prosegue l'andamento positivo, grazie alla prospettiva di politiche monetarie più espansive nel 2024, che hanno premiato soprattutto i comparti a maggior contenuto azionario.

Milano, 25 maggio 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di aprile 2023.

I Fondi Pensione hanno realizzato delle performance positive, pari allo 0,2% per i Negoziali (FPN) in base all’Indice BFF-MI Generale e allo 0,4% per gli Aperti (FPA) secondo l’indice BFF Generale, trainati dai comparti a maggior contenuto azionario, che hanno beneficiato dell’aspettativa di una decisa inversione delle politiche monetarie nel 2024. Tuttavia, i FPN hanno conseguito dei guadagni più contenuti rispetto ai FPA a parità di comparto (ad es., i FPN Azionari si sono apprezzati dello 0,3% a fronte dello 0,9% messo a segno dai corrispondenti FPA), frenati da una condotta maggiormente prudente nell’investimento in azioni.

LE PERFORMANCE DI APRILE 2023

I Fondi Pensione hanno incrementato i guadagni da inizio anno, ora pari al 2,4% per i Negoziali e al 3,2% per gli Aperti, con le performance migliori ottenute dai FPA Azionari (+5,7%) e Bilanciati Azionari (+4,6%) e dai FPN Bilanciati Azionari (+3,8%). Estendendo l’orizzonte agli ultimi quindici anni, il rendimento medio annuo è stato del 2,8% per i Negoziali e del 2,1% per gli Aperti, in entrambi i casi trainati dagli Azionari (+4,6% i FPN e +3,7% i FPA) e frenati dai Monetari (+1,0% i FPN e +0,5% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 389 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 150 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica l’Analisi sui Fondi Pensione Aperti e Negoziali relativa al mese di marzo 2023

Prosegue la ripresa dei Fondi Pensione, nonostante le strette creditizie e i timori per una crisi delle banche, grazie al calo dell’inflazione.

Milano, 26 aprile 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di marzo 2023.

Il primo trimestre dell'anno si è chiuso positivamente per i Fondi Pensione, con i Negoziali (FPN) che si sono apprezzati del 2,2% in base all’Indice BFF-MI Generale e gli Aperti (FPA) del 2,9%, secondo l’indice BFF Generale, trainati rispettivamente dai comparti Bilanciati Azionari (+3,5%) ed Azionari (+4,8%).

In particolare, a marzo i Negoziali hanno guadagnato l’1,0% e gli Aperti lo 0,9%, con i Bilanciati (+1,3%) in evidenza tra i primi e gli Obbligazionari (+1,2%) che si sono distinti tra i secondi.

LE PERFORMANCE DEL PRIMO TRIMESTRE 2023

I Fondi Pensione sono perciò risultati in ripresa per il secondo trimestre consecutivo, dopo la correzione subita nei primi nove mesi dello scorso anno. Il recupero ora riguarda tutti i comparti, inclusi i Monetari e i FPA Obbligazionari, le cui performance erano ancora negative nel quarto trimestre del 2022.

Ampliando l’orizzonte agli ultimi quindici anni, i Negoziali hanno guadagnato in media il 2,9% all’anno e gli Aperti il 2,2%, in entrambi i casi trainati dagli Azionari (+4,8% i FPN e +3,9% i FPA) e frenati dai Monetari (+1,0% i FPN e +0,5% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 387 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 149 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica gli indici sui Fondi Pensione Aperti e Negoziali relativi al mese di febbraio 2023

La diminuzione dell’inflazione inferiore alle aspettative è stata la principale causa del ripiegamento dei Fondi Pensione a febbraio

Milano, 28 marzo 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di febbraio 2023.

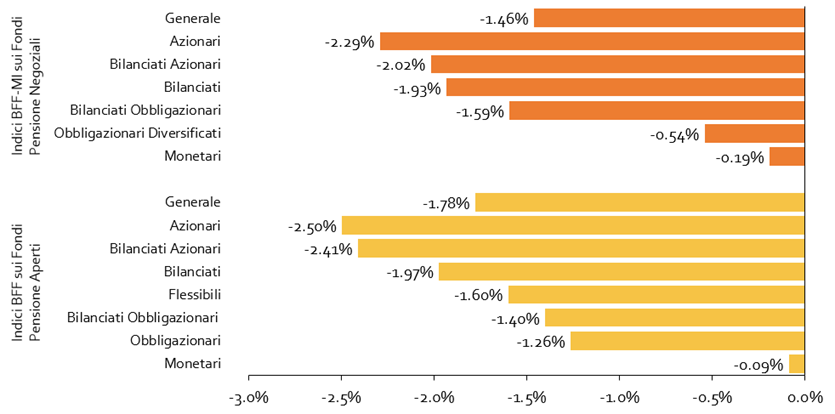

I Fondi Pensione a febbraio hanno ripiegato – dell’1,0% i Negoziali (FPN) in base all’Indice BFF-MI Generale e dello 0,7% gli Aperti (FPA) secondo l’indice BFF Generale – frenati dalla decisa salita dei rendimenti obbligazionari, dalla flessione di Wall Street e seppur sostenuti dall’andamento positivo delle Borse europee e dall’apprezzamento del dollaro.

LE PERFORMANCE DI FEBBRAIO 2023

Nonostante il calo di febbraio, le performance dei Fondi Pensione da inizio anno restano positive e pari all’1,2% per i Negoziali e all’1,9% per gli Aperti, con i primi trainati al rialzo dai Bilanciati Azionari (+2,4%) e i secondi dagli Azionari (+4,2%).

Estendendo l’orizzonte agli ultimi dieci anni, i FPN hanno guadagnato in media il 2,5% all’anno e i FPA l’1,9%, in entrambi i casi con gli Azionari in evidenza (+5,9% i Negoziali e +4,8% gli Aperti).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 387 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 149 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica gli indici sui Fondi Pensione Aperti e Negoziali relativi al mese di gennaio 2023

I segnali di rientro dell’inflazione e le conseguenti aspettative per politiche monetarie più espansive hanno consentito ai Fondi Pensione di iniziare l'anno in ripresa.

Milano, 24 febbraio 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di gennaio 2023

Il 2023 è iniziato con una ripresa dei Fondi Pensione, che hanno beneficiato dell’andamento positivo dei mercati – sia azionari che obbligazionari – sui segnali di rientro dell’inflazione e sulle conseguenti aspettative per politiche monetarie più espansive.

I Negoziali (FPN) hanno guadagnato il 2,1% (in base all’Indice BFF-MI Generale) e gli Aperti (FPA) il 2,7% (secondo l’indice BFF Generale), trainati al rialzo dai comparti Azionari (+3,7% i FPN e +4,4% i FPA) e Bilanciati Azionari (+3,5% i FPN e +4,0% i FPA).

LE PERFORMANCE DI GENNAIO 2023

La ripresa dei Fondi Pensione nel primo mese dell’anno è avvenuta in modo ordinato, risultando crescente all’aumentare del profilo di rischio dei vari comparti, in linea con quanto osservato nel lungo periodo.

Allargando l’orizzonte agli ultimi dieci anni, si osserva, infatti, che le performance dei Fondi Pensione (+2,7% i FPN e +2,0% i FPA) sono state trainate al rialzo dagli Azionari (+6,2% i FPN e +4,9% i FPA) e frenate dai Monetari (+0,2% i FPN e -0,1% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 387 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 149 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

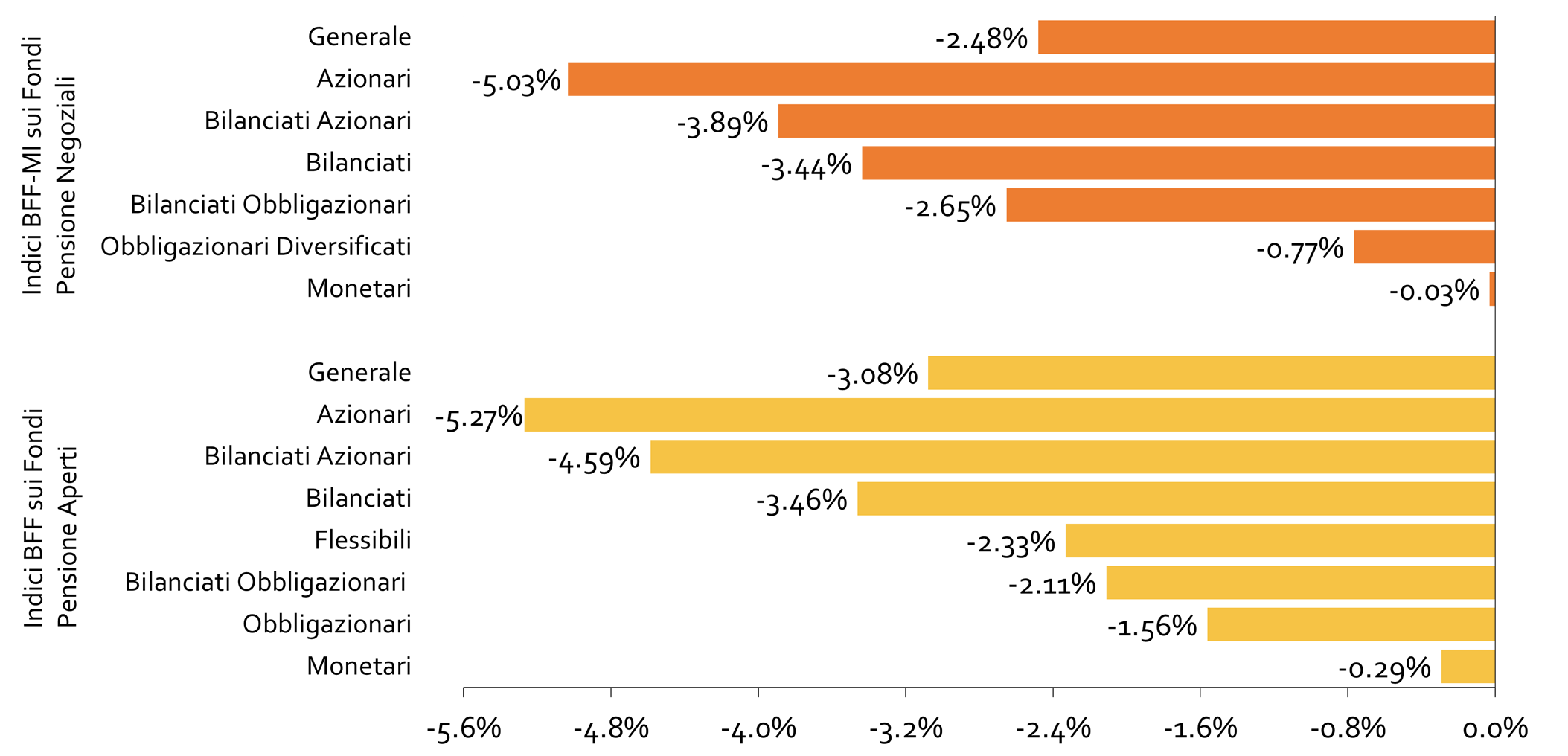

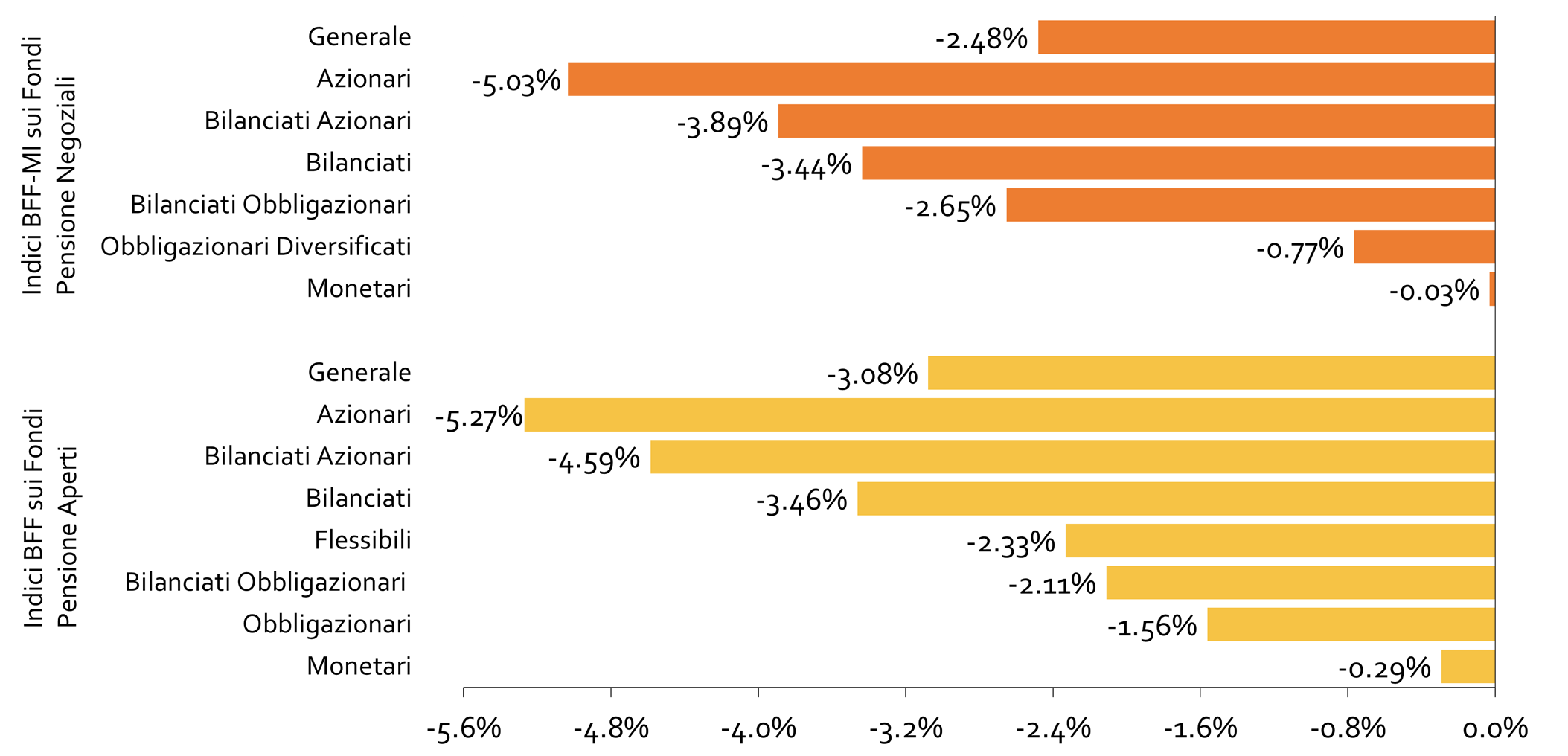

BFF pubblica l’analisi di dicembre 2022 sui Fondi Pensione Aperti e Negoziali

Lo shock inflazionistico che ha caratterizzato l'anno trascorso ha condizionato le performance dei Fondi Pensione nel 2022.

Milano, 24 gennaio 2023 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di dicembre 2022.

L’anno che si è appena concluso è stato molto difficile per i Fondi Pensione, con i Negoziali (FPN) che hanno perso il 9,4% (in base all’Indice BFF-MI Generale) e gli Aperti (FPA) l’11,0% (secondo l’indice BFF Generale).

Lo shock inflazionistico che ha caratterizzato il 2022 ha pesato su tutte le linee causando una forte salita dei rendimenti obbligazionari, accentuata da politiche monetarie che, per contrastare l’impennata dei prezzi, hanno invertito in senso restrittivo. I comparti azionari hanno inoltre sofferto per le prospettive di entrata in recessione seguenti alla caduta dei redditi disponibili in termini reali, alla perdita di fiducia di famiglie e imprese e alla salita dei tassi di interesse. Le linee che hanno offerto la miglior tenuta sono state quelle monetarie, sebbene comunque in flessione del 2,0% tra i FPA e del 2,1% tra i FPN, avendo risentito dei rialzi dei tassi attuati dalle Banche centrali.

LE PERFORMANCE DEL 2022

A dicembre, dopo la ripresa degli ultimi due mesi, le performance dei Fondi Pensione sono tornate negative – rispettivamente del 2,3% per i FPN e del 2,4% per i FPA – colpite ancora una volta dal simultaneo calo dei mercati azionari e obbligazionari.

La flessione di dicembre non ha impedito ai Fondi Pensione di chiudere il quarto trimestre con performance complessivamente positive, pari allo 0,9% per i FPN e all’1,4% per i FPA. Negli ultimi tre mesi dell’anno si sono distinti in particolare i comparti azionari (+3,0% i FPN e +4,4% i FPA), mentre leggermente negativo è stato il risultato dei FPN Monetari (-0,2%) e dei FPA Obbligazionari (-0,5%).

Estendendo l’orizzonte agli ultimi dieci anni, le performance dei Fondi Pensione (+2,5% i FPN e +1,9% i FPA) sono state trainate al rialzo dagli Azionari (+6,0% i FPN e +4,7% i FPA) e frenate dai Monetari (+0,2% i FPN e -0,1% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 387 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 149 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

Ulteriori informazioni sono disponibili sul sito BFF al link: https://it.bff.com/it/indici-bff

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica gli indici sui Fondi Pensione Aperti e Negoziali relativi al mese di novembre 2022

La ripresa dei Fondi Pensione è proseguita, sostenuta dall'aspettativa che i segnali di rientro dell'inflazione possano tradursi in politiche monetarie più accomodanti.

Milano, 22 dicembre 2022 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di novembre 2022.

A ottobre i Fondi Pensione si sono ripresi, con i Negoziali (FPN) che hanno guadagnato l’1,3% (in base all’Indice BFF-MI Generale) e gli Aperti (FPA) l’1,7% (secondo l’indice BFF Generale).

LE PERFORMANCE DI SETTEMBRE 2022

La ripresa dei mercati in corso in questo quarto trimestre sta riducendo le perdite dei Fondi Pensione da inizio anno, ora pari al 7,2% per i Negoziali e all’8,6% per gli Aperti. La miglior tenuta è stata offerta dalle linee Monetarie (-1,1% i FPN e -1,8% i FPA), mentre i cali maggiori sono stati conseguiti tra i FPN dai comparti azionari (-10,8%) e tra i FPA dai bilanciati (-9,4%).

Ampliando l’orizzonte agli ultimi dieci anni, invece, le performance dei Fondi Pensione (+2,8% i FPN e +2,2% i FPA) sono state frenate dai Monetari (+0,3% i FPN e -0,1% i FPA) e trainate al rialzo dagli Azionari (+6,5% i FPN e +5,1% i FPA).

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 387 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 149 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

Ulteriori informazioni sono disponibili sul sito BFF al link: https://it.bff.com/it/indici-bff

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica gli indici sui Fondi Pensione Aperti e Negoziali relativi al mese di ottobre 2022

A ottobre i Fondi Pensione si sono ripresi, grazie ai segnali di tenuta della crescita economica e dei profitti USA e all'atteggiamento più accomodante della BCE.

Milano, 30 novembre 2022 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di ottobre 2022.

A ottobre i Fondi Pensione si sono ripresi, con i Negoziali (FPN) che hanno guadagnato l’1,3% (in base all’Indice BFF-MI Generale) e gli Aperti (FPA) l’1,7% (secondo l’indice BFF Generale).

LE PERFORMANCE DI SETTEMBRE 2022

Il recupero avvenuto a ottobre ha consentito ai Fondi Pensione di ridurre le perdite da inizio anno al 9,0% per i Negoziali e al 10,7% per gli Aperti. I cali maggiori sono stati registrati dai comparti azionari (-13,9% i FPN e -12,2% i FPA), mentre hanno tenuto meglio le linee Monetarie (-1,7% i FPN e -1,9% i FPA).

Estendendo l’orizzonte agli ultimi dieci anni, al contrario, le performance dei Fondi Pensione (+2,7% i FPN e +2,0% i FPA) sono state trainate al rialzo dagli Azionari (+6,3% i FPN e +4,9% i FPA), laddove i Monetari (+0,3% i FPN e -0,1% i FPA) le hanno contenute.

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 387 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 149 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

Ulteriori informazioni sono disponibili sul sito BFF al link: https://it.bff.com/it/indici-bff

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

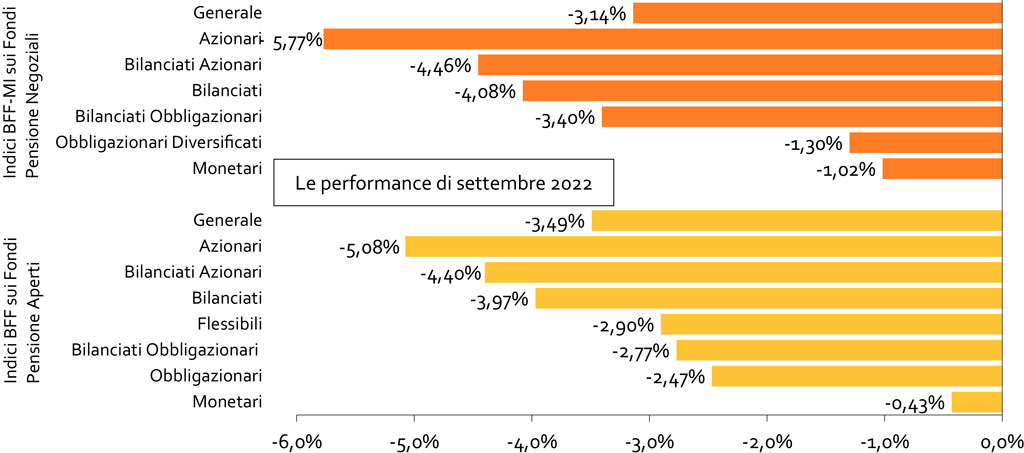

BFF pubblica gli indici sui Fondi Pensione Aperti e Negoziali relativi al mese di settembre 2022

L'inatteso aumento delle pressioni inflazionistiche e il conseguente orientamento maggiormente restrittivo delle Banche centrali hanno pesato sulle performance

Milano, 25 ottobre 2022 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di settembre 2022.

Settembre è stato un mese particolarmente difficile per i mercati, sia azionari che obbligazionari, depressi da pressioni inflazionistiche inaspettatamente in aumento e dal conseguente orientamento maggiormente restrittivo delle politiche monetarie. Ne hanno risentito i Fondi Pensione, con i Negoziali (FPN) che hanno perso il 3,1% (in base all’Indice BFF-MI Generale) e gli Aperti (FPA) che hanno perso il 3,5% (secondo l’indice BFF Generale).

LE PERFORMANCE DI SETTEMBRE 2022

L’impennata dell’inflazione che si è avuta quest’anno è alla base delle consistenti perdite registrate dai Fondi Pensione nei primi 9 mesi, che hanno superato il 10% sia tra i Negoziali (-10,2%) che tra gli Aperti (-12,2%), con i cali maggiori realizzati dai comparti azionari (-16,6% i FPN e -15,5% i FPA). Le linee che in questi otto mesi hanno tenuto meglio sono state quelle Monetarie (-1,9% i FPN e -2,0% i FPA), comunque in flessione avendo risentito della forte salita dei tassi a breve.

All’opposto, ampliando l’orizzonte agli ultimi dieci anni, gli Azionari (+5,9% i FPN e +4,4% i FPA) hanno trainato al rialzo le performance dei Fondi Pensione (+2,6% i FPN e +1,9% i FPA), mentre i Monetari (+0,3% i FPN e 0,0% i FPA) le hanno contenute.

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 387 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 149 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

Ulteriori informazioni sono disponibili sul sito BFF al link: https://it.bff.com/it/indici-bff

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica gli indici sui Fondi Pensione Aperti e Negoziali relativi al mese di agosto 2022

Dopo il recupero di luglio, le performance tornano negative risentendo dell’inatteso deterioramento del quadro congiunturale, specialmente sul fronte dell'inflazione

Milano, 28 settembre 2022 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di agosto 2022.

Le rinnovate preoccupazioni per l’aumento dell’inflazione hanno pesato sui mercati, sia azionari che obbligazionari, causando un andamento negativo dei Fondi Pensione. Nello specifico, i Fondi Negoziali (FPN) hanno perso il 2,1% (in base all’Indice BFF-MI Generale), quelli Aperti (FPA) il 2,6% (secondo l’indice BFF Generale) e nessun comparto ha evitato il calo. Il ribasso è stato inusualmente trainato dai Bilanciati Azionari (-2,6% i FPN e -3,0% i FPA).

LE PERFORMANCE DI AGOSTO 2022

I Fondi Pensione hanno quindi incrementato le perdite dall’inizio dell’anno, al 7,2% i Negoziali e al 9,0% gli Aperti, con i cali maggiori conseguiti dai comparti azionari (-11,5% i FPN e -11,0% i FPA). Le linee che in questi otto mesi hanno tenuto meglio sono state quelle Monetarie (-0,9% i FPN e -1,6% i FPA).

Al contrario, estendendo l’orizzonte agli ultimi dieci anni, gli Azionari (+6,6% i FPN e +5,1% i FPA) hanno trainato al rialzo le performance dei Fondi Pensione (+3,0% i FPN e +2,3% i FPA), mentre i Monetari (+0,4% i FPN e 0,0% i FPA) le hanno contenute.

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 387 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

Indici sui Fondi Pensione Negoziali

Gli indici BFF-MondoInstitutional sui Fondi Pensione Negoziali sono 7 e si basano su 149 comparti che rappresentano l’intero universo – presente e passato – dei Fondi Pensione di questa tipologia. Sono stati costruiti sullo schema dei criteri indicati da Assogestioni, aggiungendo la categoria degli Obbligazionari Diversificati, per tener conto dei numerosi Fondi garantiti, che generalmente prevedono una ridotta componente azionaria.

Gli Indici BFF sono stati costruiti utilizzando la metodologia Price-Weighted, secondo cui il peso associato ad ogni Fondo varia in funzione del suo prezzo.

È anche possibile richiedere l’analisi completa inviando un’e-mail a [email protected]

BFF pubblica gli indici sui Fondi Pensione Aperti e Negoziali relativi al mese di luglio 2022

Il terzo trimestre si apre con un deciso recupero, grazie al ridimensionamento delle attese sulla restrittività delle politiche monetarie a fronte di una diffusa frenata della crescita e dell'emergere di segnali di inversione dell'inflazione

Milano, 31 agosto 2022 – BFF ha reso pubblica, in data odierna, l’analisi periodica dei rendimenti dei Fondi Pensione Italiani relativa al mese di luglio 2022.

Dopo un primo semestre particolarmente negativo, il terzo trimestre è iniziato con una ripresa sia dei mercati azionari che di quelli obbligazionari, che hanno consentito ai Fondi Pensione di apprezzarsi di oltre il 3%. Nello specifico, i Fondi Negoziali (FPN) hanno recuperato il 3,03% e quelli Aperti (FPA) il 3,23%, trainati al rialzo dagli Azionari (+5,5% i FPN e +4,6% i FPA) e dai Bilanciati Azionari (+4,5% i FPN e +4,7% i FPA).

LE PERFORMANCE DI LUGLIO 2022

I Fondi Pensione hanno quindi ridotto le perdite dall’inizio dell’anno, al 5,2% i Negoziali e al 6,7% gli Aperti, con i comparti azionari che le hanno ridimensionate al di sotto del 10% (-9,3% i FPN e -8,8% i FPA). Le linee che in questi sette mesi hanno tenuto meglio sono state quelle Monetarie (+0,2% i FPN e -1,2% i FPA).

Al contrario, estendendo l’orizzonte agli ultimi dieci anni gli Azionari (+7,0% i FPN e +5,5% i FPA) hanno trainato al rialzo le performance dei Fondi Pensione (+3,3% i FPN e +2,7% i FPA), mentre i Monetari (+0,5% i FPN e +0,1% i FPA) le hanno contenute.

***

Indici sui Fondi Pensione Aperti

Gli indici BFF sui Fondi Pensione Aperti sono 8 e si basano su 387 comparti che rappresentano l’intero universo – presente e passato – di questa tipologia di Fondi Pensione. Sono stati costruiti seguendo i criteri indicati da Assogestioni, suddividendo i comparti sulla base del peso azionario e della duration delle obbligazioni detenute nei portafogli.

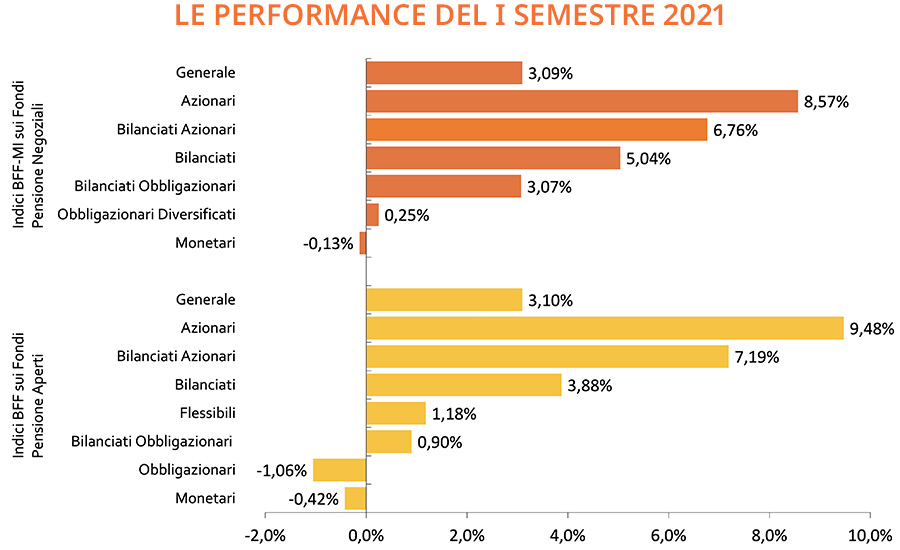

Indici sui Fondi Pensione Negoziali